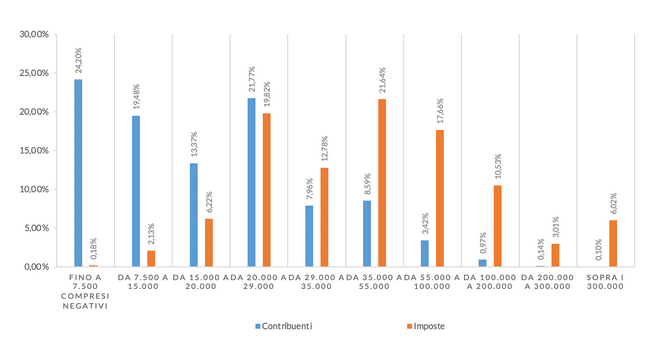

Secondo l’analisi del Centro Studi e Ricerche Itinerari Previdenziali sulle dichiarazioni dei redditi ai fini IRPEF circa l’ 80% degli italiani dichiara un reddito fino a 29.000€ l’anno, corrispondendo meno del 30% del gettiti IRPEF totale necessari a coprire teoricamente le funzioni di welfare pubblico.

Quanto emerge dallo studio presentato al CNEL è che, a fronte di un seppur minimo aumento del reddito e gettito dichiarato, rimane praticamente invariata la fascia di popolazione su cui grava la maggior parte del carico fiscale: il 21% dei contribuenti con reddito oltre i 29.000€ corrisponde quasi il 72% del gettito IRPEF totale.

Secondo il Prof. Alberto Brambilla – che ha realizzato l’analisi insieme al Dott. Paolo Novati – “Per finanziare queste tre voci di spesa [sanità, assistenza sociale e welfare .ndr] sono occorse tutte le imposte dirette, tanto che per le altre funzioni statali, come scuola, sicurezza, e così via, sono rimaste solo imposte indirette, accise e debito”

I dati IRPEF del 2020

Su circa 60 Milioni di residenti in Italia (dato aggiornato al 31 Dicembre 2019) sono stati poco più di 41.5 Mln quelli che hanno presentato una dichiarazione dei redditi.

Fonte: Osservatorio sulla spesa pubblica e sulle entrate 2021 dedicato alle dichiarazioni dei redditi ai fini IRPEF, Centro Studi e Ricerche Itinerari Previdenziali

Coloro che dichiarano fino a 7.500 euro lordi sono poco più di 9 Mln (21,91%), pagando in media 34€ di IRPEF l’anno. I cittadini con redditi tra i 7.500 e i 15.000€ l’anno sono poco più che 8 Mln con una contribuzione IRPEF media procapite di 454€ (315€ per abitante)

Tra 15.000 e 20.000€ dichiarati l’anno rientrano 5.5 Mln di Italiani su cui grava un’imposta di 1.934 € (1.343€ per abitante), seguita da 9 Mln di contribuenti che dichiarano dai 20.001 a 29.000€. In questa fascia rientrano il 21,77% del totale contribuenti che copre il 9,82% delle imposte, pagando un’imposta di 3.724€ (2.627€ per abitante)

Corrispondono invece il 12,78% delle imposte circa i 3.3 Mln di contribuenti che dichiarano dai 29.001 a 35.000€ l’anno. Oltre tale soglia, il 13,22% dei contribuenti paga il 58,86% dell’imposta sui redditi delle persone fisiche.

Dalla fotografia scattata dall’Osservatorio Itinerari Previdenziali salta all’occhio come la metà dei contribuenti versa circa il 3% del gettito IRPEF, pari a 172,56 miliardi di euro.

Visioni future e soluzioni concrete

Il Presidente del Centro Studi e Ricerche Itinerari Previdenziali – Prof. Alberto Brambilla – sottolinea una marcata differenza tra i diversi scaglioni di reddito ponendo l’accento sul problema spesso trascurato dell’economia sommersa e dell’evasione fiscale.

“Basterebbe guardare al solo rapporto dichiaranti/abitanti (pari a 1,44) per porsi qualche domanda: è davvero credibile che più del 50% degli italiani viva con meno di 10mila euro lordi l’anno? Questi numeri ci descrivono come il Paese povero che in verità non siamo: una fotografia non degna di uno Stato del G7 e facilmente smentita dai dati sui consumi o sul possesso di beni come smartphone o automobili”.

Nonostante queste considerazioni, non c’è dubbio alcuno che la combinazione di imposte dirette e indirette sia notevole nel quadro complessivo dell’imposizione fiscale Italiana. L’aumento dei salariali e straordinari, unita alla detassazione di premi e un maggiore sviluppo del welfare aziendale rientrano nelle azioni che potrebbero andare a ridurre il cuneo fiscale a vantaggio dei lavoratori dipendenti

La deducibilità fiscale della previdenza integrativa

Tra le soluzioni messe a disposizione dallo Stato Italiano rientra il vantaggio della deducibilità fiscale dei contributi versati al fondo pensione dal reddito IRPEF dichiarato annualmente. Lo Stato incentiva la sottoscrizione con grandi incentivi fiscali, permettendo l’abbattimento dell’imponibile fiscale ai fini IRPEF.

I versamenti sono sottratti dal reddito dichiarato prima che venga applicata l’aliquota progressiva prevista, di conseguenza ci sono meno imposte da versare.

Il limite di deducibilità fiscale ammonta a ben 5.164,57€ annui. In base allo scaglione di reddito e a quanto versato nel fondo pensione si può risparmiare fino a:

1.187€ – il 23% di 5.164€ per redditi fino a 23.000€

1.394€ – il 27% di 5.164€ per redditi fino a 28.000€

1.962€ – il 38% di 5.164€ per redditi fino a 55.000€

2.117€ – il 41% di 5.164€ per redditi fino a 75.000€

2.220€ – il 43% di 5.164€ per redditi superiori ai 75.000€

Questo vantaggio, inoltre, vale anche per contributi versati nel fondo pensione per soggetti fiscalmente a carico, come un figlio o il coniuge, sempre nel limite di 5.164,57 euro complessivi.

Per ottenere il risparmio fiscale basta contribuire entro il 31 dicembre di ciascun anno, per avere poi il rimborso in sede di dichiarazione dei redditi dell’anno successivo. (Es, i contributi versati entro fine 2021 li potrò dedurre nel 730 del 2022).