La pensione integrativa è uno strumento di risparmio vantaggioso come nessun altro, grazie al beneficio riconosciuto agli aderenti: la deducibilità fiscale dei contributi versati al fondo pensione dal reddito IRPEF dichiarato annualmente. Lo Stato premia gli iscritti ad un fondo pensione con grandi incentivi fiscali per incentivare l’adesione ad una forma di pensione integrativa a quella pubblica, unica soluzione per mantenere nel lungo termine il benessere dei cittadini. Puoi fare una simulazione della pensione con Propensione.it.

I contributi versati ogni anno nella propria forma pensionistica associano ai rendimenti sul capitale accantonato e investito un grande beneficio immediato: abbattere l’imponibile fiscale ai fini IRPEF. I versamenti sono sottratti dal reddito dichiarato prima che venga applicata l’aliquota progressiva prevista, di conseguenza ci sono meno imposte da versare.

Il limite di deducibilità fiscale ammonta a ben 5.164,57 euro annui. Fino a questo tetto annuale i contributi versati possono essere portati in deduzione.

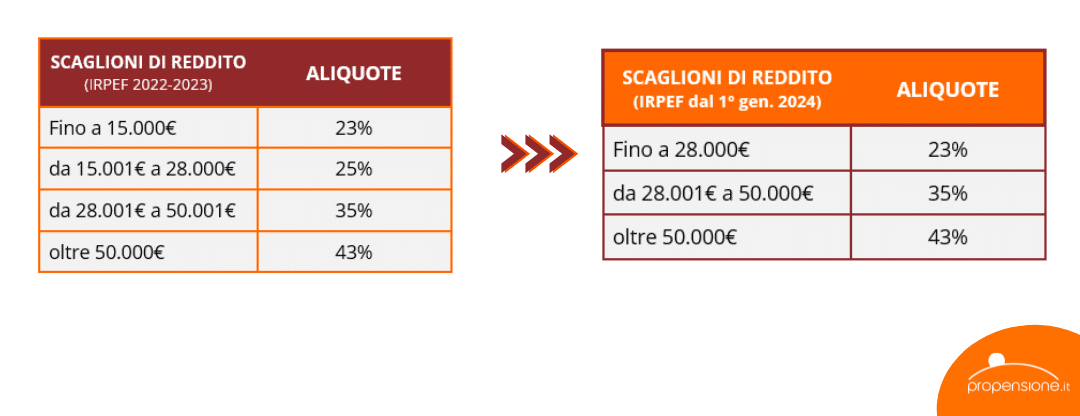

Dopo la legge di bilancio 2022 e la riforma dell’IRPEF, le aliquote progressive sono state ulteriormente modificate con l’ultima riforma fiscale. A partire dal 1° gennaio, quindi, è stata introdotta una rimodulazione in tre scaglioni di reddito IRPEF 2024, rispetto ai quattro scaglioni IRPEF 2022-2023.

Cosa cambia rispetto alla deducibilità della previdenza integrativa? Nulla, si potrà continuare a risparmiare sull’IRPEF grazie a quanto versato nel fondo pensione, fino a 5.164,57 euro annui.

L’imposta sul reddito delle persone fisiche (IRPEF)

L’imposta sul reddito delle persone fisiche (IRPEF), si applica sul reddito complessivo del soggetto, residente in Italia, dato dalla somma delle distinte categorie di redditi fondiari (terreni e fabbricati), redditi di capitale (ad esempio gli interessi derivanti da conti correnti), redditi di lavoro dipendente (derivanti da rapporti di lavoro dipendente), reddito di lavoro autonomo (derivanti dall’esercizio di arti o professioni), redditi d’impresa (derivanti dall’esercizio di un’attività commerciale) e redditi diversi (ad esempio redditi di lavoro autonomo – non abituale).

Inoltre, fa riferimento all’anno solare precedente a quello in cui è presentata la dichiarazione (730 ordinario, 730 precompilato, modello redditi), come per esempio quello riferito al 2021 e presentato con il modello 730 2022.

Determinazione della base imponibile IRPEF

Si parla di base imponibile IRPEF per indicare il reddito complessivo su cui viene applicata l’aliquota progressiva prevista a seconda dello scaglione in cui si ricade. Questa è data da:

- la somma dei singoli redditi lordi, con esclusione di a) redditi esenti dall’imposta e quelli soggetti a ritenuta alla fonte a titolo di imposta o ad imposta sostitutiva; b) assegni periodici destinati al mantenimento dei figli spettanti al coniuge in conseguenza di separazione legale ed effettiva o di annullamento, scioglimento o cessazione degli effetti civili del matrimonio, nella misura in cui risultano da provvedimenti dell’autorita’ giudiziaria; c) redditi derivanti da lavoro dipendente prestato all’estero in via continuativa e come oggetto esclusivo del rapporto; d) assegni familiari, le quote di aggiunta di famiglia e le maggiorazioni di pensioni sostitutive degli assegni familiari.

- sottratti gli oneri deducibili (tra cui i versamenti al fondo pensione)

- dedotta l’abitazione principale (se alla formazione del reddito complessivo concorrono il reddito dell’unita’ immobiliare adibita ad abitazione principale).

Una volta determinata questa base imponibile, verrà applicata l’aliquota IRPEF di riferimento a seconda degli scaglioni di reddito in cui si ricade.

Perché, quindi, il fondo pensione integrativo fa risparmiare fiscalmente? Come detto, alla somma dei redditi vanno sottratte le spese deducibili e l’importo totale diminuirà grazie a quanto versato alla previdenza integrativa. Le imposte IRPEF dovute, infatti, sono inferiori perché l’aliquota è applicata su un reddito lordo più basso (precisamente fino a 5.164,57 euro inferiore) dopo l’abbattimento dell’imponibile.

No tax area IRPEF 2024

Inoltre, non sono soggetti ad IRPEF i redditi che rientrano nella no tax area, ossia:

- fino a 8.500 euro per i lavoratori dipendenti (8.174 euro nel 2023)

- fino a 5.550 euro per i lavoratori autonomi (invariata rispetto al 2023)

- fino a 8.500 euro per i pensionati (invariata rispetto al 2023)

Entro queste soglie, quindi, non è prevista alcuna imposizione fiscale e non ci saranno neanche detrazioni e deduzioni fiscali.

Novità IRPEF 2024: rimodulazione aliquote e scaglioni

Ferme le regole di funzionamento dell’IRPEF, le novità introdotte a partire dal 1° gennaio 2024 sono essenzialmente le seguenti:

- gli scaglioni di reddito sono stati portati da quattro a tre, con eliminazione dell’aliquota del 25% e conseguente passaggio al primo scaglione, con aliquota al 23%, per i redditi tra i 15.000€ e i 28.000€.

- il primo scaglione quindi, precedentemente riferito ai redditi fino ai 15.000€, è stato esteso ai redditi fino ai 28.000€, con aliquota sempre del 23%

Sono state confermate, invece, le aliquote del 35% per i redditi tra i 28.000 e 50.000 euro, divenuto il secondo scaglione e del 43% per l’ultimo nonché terzo scaglione, per i redditi sopra i 50.000€

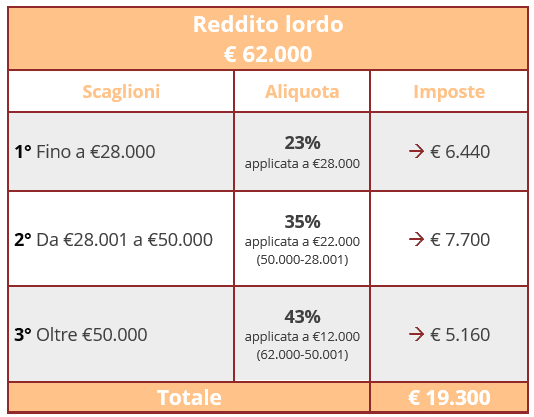

Come riportato nella tabella, quindi, ecco i nuovi tre scaglioni IRPEF 2024

- per i redditi fino a 28.000 euro – aliquota 23%;

- per i redditi superiori a 28.000 euro e fino a 50.000 euro – aliquota 35%;

- per i redditi che superano 50.000 euro – aliquota 43%

IRPEF 2022-2023: aliquote e scaglioni precedenti

Con la dichiarazione dei redditi di quest’anno, per il reddito 2023 restano valide le aliquote IRPEF 2022-2023 e i conseguenti quattro scaglioni, come di seguito elencati.

- per i redditi fino a 15.000 euro – aliquota 23%;

- per i redditi superiori a 15.000 euro e fino a 28.000 euro – aliquota 25%;

- per i redditi superiori a 28.000 euro e fino a 50.000 euro – aliquota 35%;

- per i redditi che superano 50.000 euro – aliquota 43%.

Come si applica L’IRPEF nel 2024?

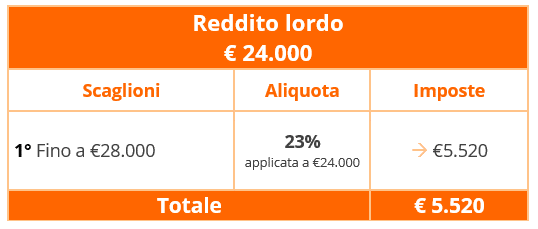

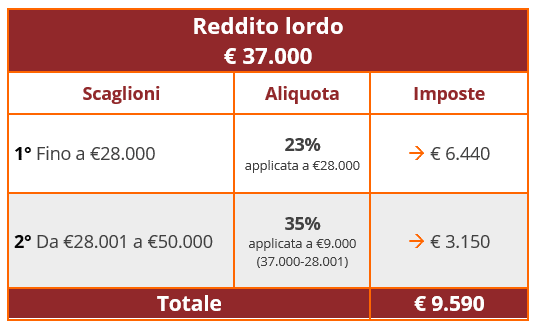

Come in passato, il reddito è scomposto in tante parti quanti sono gli scaglioni compresi nel suo ammontare e a ciascuno è applicata l’aliquota di riferimento. Su quello prodotto nel 2024, però, si applicherà la nuova IRPEF.

Ecco qualche esempio.

Se il reddito lordo nel 2022 è di 24.000€ si ricade per intero nel primo scaglione, per un totale di 5.520 euro di imposte IRPEF.

Nel caso in cui, invece, il reddito complessivo è pari a 37.000 euro, l’aliquota del 23% trova applicazione per l’intero scaglione di riferimento,fino a 28.000€, mentre quella del 35% viene applicata solo sulla differenza tra 37.000 e 28.000 euro. Le imposte ammontano, quindi, a 9.590 euro.

Infine, se il reddito è di 62.000 euro si ricade in tutti e tre gli scaglioni IRPEF, compreso l’ultimo con aliquota del 43% per la parte eccedente i 50.000 euro. In questo caso, quindi, l’IRPEF totale è pari a 19.300 euro.

Deduzioni e detrazioni fiscali IRPEF

Le deduzioni fiscali permettono di abbattere l’imponibile prima dell’applicazione delle aliquote IRPEF, mentre dopo aver determinato le imposte da pagare, si applicano le detrazioni previste per i carichi di famiglia (persone fiscalmente a carico) o come quella del 19% per le spese mediche sostenute.

Tra le detrazioni fiscali, nella misura del 19%, ci sono i premi corrisposti per le assicurazioni sulla vita TCM per il rischio morte (Temporanea caso morte – TCM o polizza vita mista relativamente alla parte di premio che copre il solo rischio morte), o per il rischio di invalidità permanente (IP) non inferiore al 5%, derivante da qualsiasi causa o di non autosufficienza (polizza long term care – LTC) nel compimento degli atti della vita quotidiana (se l’impresa di assicurazione non ha facoltà di recesso dal contratto).

Il premio massimo detraibile è pari a 530 euro annui, con un rimborso fiscale, quindi, che può arrivare a 100,7 euro per la TCM e la polizza IP. Mentre è pari a 1.291,14 euro nel caso dell’assicurazione Long Term care per non autosufficienza.

Se per esempio un lavoratore dipendente nel 2023 ha corun premio pari a 300 euro per la sua polizza sulla vita TCM, otterrà in sede di dichiarazione dei redditi un rimborso fiscale, direttamente in busta paga, di 57 euro.

Deducibilità fondo pensione: tutto quello che devi sapere

Come detto, la deducibilità fiscale dei contributi versati al fondo pensione è importante incentivo all’adesione, che denota a maggior ragione la rilevanza sociale di questo strumento di risparmio, una soluzione mirata a tutelare il tenore di vita e il benessere dei cittadini una volta terminata l’attività lavorativa.

Vuoi scoprire il tuo vantaggio fiscale?

online e in pochi minuti

Grazie, quindi, ai contributi versati annualmente nel fondo pensione:

- si abbatte l’imponibile fiscale

- le aliquote si applicano su una base di reddito inferiore

- le imposte dovute in sede di dichiarazione dei redditi dell’anno successivo sono di conseguenza inferiori

- il limite a disposizione è di 5.164,57 euro annui di versamenti

- quanto in eccesso e non dedotto sarà esente fiscalmente in fase di erogazione

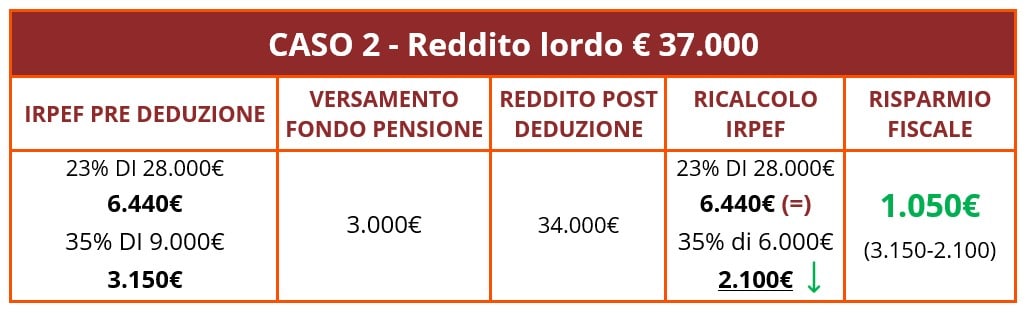

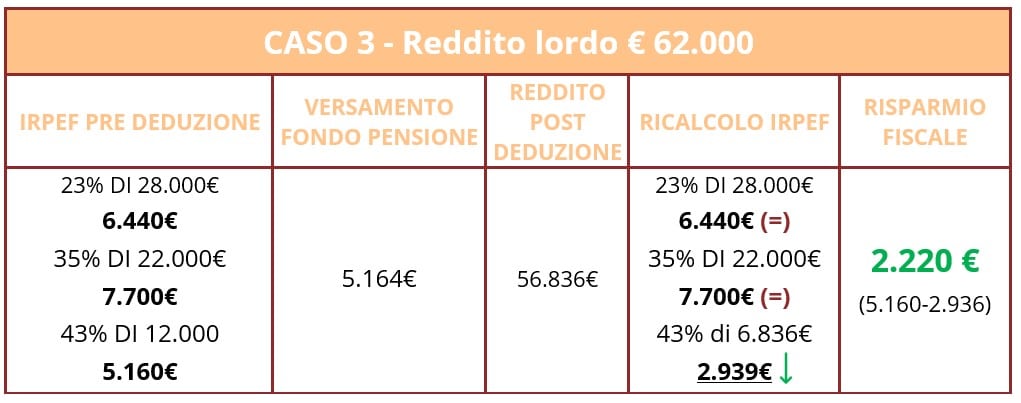

Tornando ai tre casi sopra indicati per calcolare l’IRPEF 2024, ecco come funziona nella pratica la deducibilità della previdenza integrativa.

Se nel corso del 2024 si versano 1.500 euro nel fondo pensione, allora il reddito imponibile del primo caso scende da 24.000 euro a 22.500 euro, l’aliquota del 23% si applica ad un importo inferiore e si ottiene di conseguenza un risparmio fiscale di ben 345 euro.

Nel caso del lavoratore dipendente, dove il datore di lavoro come di sostituto d’imposta ha già versato l’IRPEF dovuta trattenendola nel corso dell’anno, il vantaggio fiscale si ottiene con la dichiarazione 730 dell’anno successivo, quindi in questo esempio nel 2025, con un rimborso in busta paga.

Tre chiarimenti ulteriori sulla deduzione per il lavoratore dipendente:

- il TFR non costituisce reddito imponibile per il lavoratore, quindi se conferito al fondo pensione non è deducibile

- sono deducibili anche i contributi versati dal datore di lavoro (direttamente dedotti dal sostituto d’imposta e concorrono a determinare la soglia di 5.164,57€)

- quando si tratta di adesioni alla previdenza integrativa in forma collettiva (cioè a fondi pensione chiusi di categoria o aperti in virtù di accordi aziendali) versa i contributi, del lavoratore e quelli conseguentemente in capo all’azienda, direttamente il datore di lavoro; anche qui, quindi, come sostituto d’imposta calcola già l’abbattimento fiscale per quanto versato al fondo pensione e il dipendente ottiene il rimborso fiscale direttamente in busta paga nel corso dell’anno.

Tornando al secondo caso, se il reddito di partenza è di 37.000 euro e si versano 3.000 euro annui nel fondo pensione, la seconda aliquota del 35% viene applicata su una base inferiore essendo sceso a 34.000 euro l’imponibile fiscale, con un risparmio di ben 1.050 euro di imposte IRPEF.

Maggiore è il reddito e la conseguente aliquota marginale IRPEF, maggiore è il beneficio della deducibilità fiscale del fondo pensione. Se infatti il reddito è di 62.000 euro e si sfrutta tutto il tetto a disposizione di 5.164 euro annui, il risparmio conseguente è di ben 2.220 euro grazie alla riduzione della base imponibile dell’ultimo scaglione.

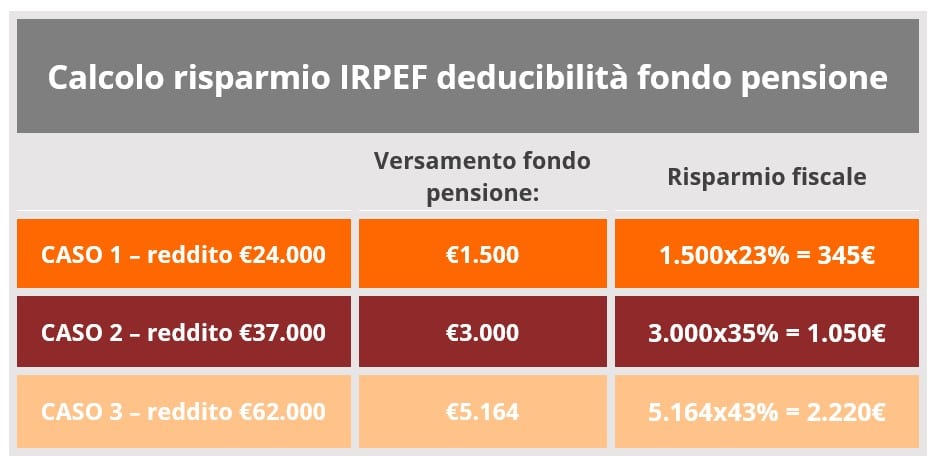

C’è un metodo ancora più semplice e immediato per calcolare il possibile risparmio IRPEF grazie alla deducibilità dei contributi alla previdenza integrativa.

Calcolo risparmio IRPEF fondo pensione

Tolti i casi in cui si ricade al limite con lo scaglione di riferimento successivo, il rimborso fiscale IRPEF che si ottiene con quanto versato nel fondo pensione equivale all’ultima aliquota marginale applicata:

Tornando ai tre casi, il risparmio precedentemente calcolato come differenza tra imposte IRPEF dovute senza e con deducibilità fiscale, corrisponde rispettivamente al 23%, 35% e 43% di quanto versato annualmente nel fondo pensione.

Integra la tua pensione

Online e in pochi minuti

Deducibilità previdenza complementare: un tetto massimo di 5.164,57€ annui, come si calcola?

Ogni anno è possibile portare in deduzione fino a 5.164,57 euro di contributi versati alla previdenza complementare. Trattandosi di un rimborso IRPEF, il tetto massimo è riferito al singolo reddito imponibile da abbattere, quindi vale a persona/contribuente che deduce. Questo significa che il limite di deducibilità annua è complessivo:

- anche se si posseggono ad esempio più fondi pensione (quindi non ci saranno 5.164,57 per ciascun fondo pensione)

- nel caso di versamenti per soggetti fiscalmente a carico, questa deduzione si cumula a quanto versato in proprio se si è iscritti a un fondo pensione.

Contributi alla previdenza integrativa oltre il limite di 5.164,57 euro

Chiarito come calcolare il limite annuale per avvalersi della deducibilità fiscale della previdenza integrativa, cosa succede se si versano contributi oltre i 5.164,57 euro annui?

In questi casi vale un altro vantaggio fiscale: quanto versato nel fondo pensione e non dedotto sarà esente fiscalmente in fase di erogazione della pensione integrativa, per il principio secondo il quale quanto già tassato in precedenza non debba essere soggetto ad una doppia tassazione. Quindi, la base imponibile della pensione integrativa, tassata con ritenuta a titolo d’imposta con aliquota agevolata tra il 15% e il 9%, non comprenderà quella parte di contribuzione che non è stata dedotta, che è appunto fiscalmente esente.

Il gestore del proprio fondo pensione va portato a conoscenza di quanto non dedotto con un’apposita “comunicazione dei contributi non dedotti”, da trasmettere entro il 31 dicembre dell’anno in cui non ci si è potuti avvalere della deducibilità in sede di dichiarazione dei redditi, che quindi è successivo a quello in cui è stato effettuato il versamento.

Esempio: nel 2023 sono stati versati 6.000 euro nel fondo pensione e in sede di modello 730 2024 si deducono i 5.164,57 euro a disposizione. I restanti 835,43 euro vanno comunicati come non dedotti entro il 31 dicembre 2024.

Aderente al fondo pensione non soggetto a IRPEF ordinaria

Il principio dell’esenzione a scadenza per quanto versato oltre il limite di deducibilità, vale in generale per qualunque forma di contribuzione effettuata alla propria forma pensionistica integrativa, o per un soggetto fiscalmente a carico, per la quale non ci si è potuti avvalere della deduzione fiscale, quindi anche al di sotto dei 5.164,57 euro. Oltre che per scelta, come ad esempio nel caso di un genitore che preferisca rinunciare alla deduzione di quanto versato nel fondo pensione del figlio, può trattarsi di aderenti che non sono soggetti ad IRPEF ordinaria, come chi è in regime forfettario/dei minimi. In questo caso, trattandosi già di tassazione agevolata, sono escluse le detrazioni e deduzioni previste (salvo il caso di altri redditi soggetti a IRPEF ordinaria da dichiarare).

Può trattarsi anche di un aderente che ricade nella no tax area, o ancora, di un soggetto che contribuisce ad un fondo pensione in favore di un altro soggetto che non è fiscalmente a suo carico. Tipico caso, i nonni o gli zii che vogliano aiutare a contribuire alla futura pensione integrativa di un nipote.

Deducibilità fondo pensione: a chi spetta?

Chiunque sia soggetto ad IRPEF ordinaria e al contempo contribuisce alla previdenza integrativa può portare in deduzione quanto versato annualmente. Può trattarsi di lavoratori o di soggetti con redditi diversi da quelli da lavoro, o ancora, anche di pensionati ancora iscritti al fondo pensione. Infatti, da un lato la pensione pubblica, salvo la no tax area, è soggetta ad IRPEF e dall’altro il momento in cui si richiede la prestazione pensionistica integrativa può essere rimandato oltre il pensionamento nel regime obbligatorio di appartenenza a scelta dell’aderente, continuando così a beneficiare della deducibilità fiscale.

Fondo pensione e pensionati

Non solo il caso dell’aderente che va in pensione e rimanda il momento di fruizione della pensione integrativa, che quindi è già iscritto al fondo pensione. Può aderire e avvalersi del beneficio della deducibilità anche il pensionato (non ancora iscritto al fondo) alle seguenti condizioni:

- se si è pensionati in via anticipata rispetto a quella di vecchiaia (attualmente 67 anni presso l’INPS) è possibile aderire al fondo pensione purché non manchi meno di un anno al raggiungimento dei requisiti per la pensione di vecchiaia. Questo limite temporale (di un anno) non vale nel caso il pensionato in via anticipata svolga ancora un’attività lavorativa (quindi potrà aderire ad esempio anche a 66 anni e 5 mesi d’età se svolge attività lavorativa)

- se si è pensionati con la pensione di vecchiaia non è più possibile aderire al fondo pensione, a meno che non si svolga un’attività lavorativa da lavoro dipendente; in questo caso, quindi, anche il 67enne (o +) ad esempio può aderire.

Ma i casi di chi può sfruttare il beneficio della deducibilità della previdenza integrativa non si esauriscono qui.

Deducibilità fondo pensione per soggetti fiscalmente a carico

Il fondo pensione è uno strumento di risparmio estremamente flessibile e vantaggioso. Non mancano casi in cui un genitore costruisca un risparmio futuro per i propri figli, ma i fondi pensione prevedono proprio la possibilità di farlo direttamente a favore della categoria specifica di soggetti fiscalmente a carico come i figli minori e non, avvalendosi nello stesso tempo del beneficio della deducibilità anche per quanto versato in loro favore. La categoria, inoltre, è ancora più ampia, potendo rientrare chiunque sia a proprio carico, come un coniuge e anche il figlio che sia a carico di entrambi i genitori.

Quando devo aderire per dedurre fiscalmente i contributi?

Per avvalerti subito della deducibilità fiscale basta aderire al fondo pensione e contribuire entro il 31 dicembre di ciascun anno, in modo tale da ottenere il rimborso in sede di dichiarazione 730 dell’anno successivo. Per quanto versato nel corso del 2023, il beneficio fiscale quindi si ottiene in sede di dichiarazione dei redditi 2024, ma secondo le aliquote IRPEF precedenti.

Vediamo come funziona quindi la deduzione nel proprio 730.

Deduzione: fondo pensione e 730

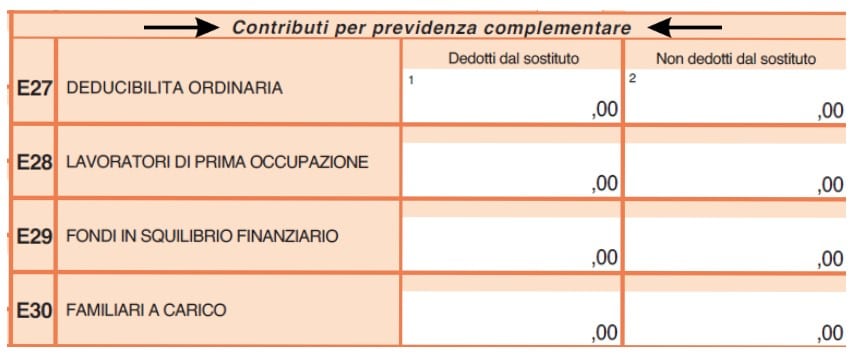

Nella sezione relativa agli oneri deducibili – contributi per previdenza complementare si trova precompilato l’importo corrispondente a quanto versato nell’anno di riferimento per cui è presentata la dichiarazione dei redditi, entro il tetto annuale previsto. Il fondo pensione, infatti, provvede a comunicare direttamente all’Agenzia delle Entrate quanto versato nel corso. Inoltre, unitamente al documento annuale “Prospetto delle prestazioni – fase di accumulo”, con cui riepiloga ogni anno la propria posizione (fine marzo), consegna anche un’apposita attestazione di versamento ai fini fiscali. Questo documento è utile nel caso in cui ci si avvalga di un CAF o professionista per la trasmissione della dichiarazione 730.

Sotto la voce “deducibilità ordinaria” ricadono innanzitutto i contributi versati direttamente dall’aderente nel proprio fondo pensione. Questi, poi, sono ulteriormente distinti tra contributi alla previdenza complementare:

- “dedotti dal sostituto d’imposta”: è il caso del lavoratore dipendente iscritto ad un fondo pensione in forma “collettiva”, ossia ad un fondo chiuso di categoria o in virtù di un accordo aziendale; in questo caso il beneficio fiscale è stato già goduto, nel corso dell’anno, perché il datore di lavoro (sostituto d’imposta) ha già provveduto ad abbattere l’imponibile fiscale.

- “non dedotti dal sostituto d’imposta”: è il caso dell’aderente inscritto in forma individuale ad un fondo pensione, che provvede lui stesso a contribuire; in questo caso, l’abbattimento dell’imponibile avviene successivamente, in sede di dichiarazione dei redditi e il rimborso fiscale si ottiene dopo la sua trasmissione, in quanto a credito con l’Agenzia delle Entrate. Nel caso di un lavoratore dipendente, il rimborso viene erogato in busta paga, al pari di quanto avviene per le altre detrazioni/deduzioni fiscali.

Il sistema di previdenza integrativa prevede altri due grandi vantaggi, riportati anche nella dichiarazione dei redditi 730:

Sezione 730 Familiari a carico

Come detto, al fondo pensione può essere iscritto anche un familiare a carico, come un figlio o il coniuge. Quanto versato in suo favore, quindi, è compilato nel rigo corrispondente.

Giovane di prima occupazione

Per un lavoratore giovane, alla sua prima occupazione, il vantaggio fiscale è maggiore. Il limite di deducibilità ordinario, infatti, può essere superato di 2.582,29 euro annui. La deducibilità totale ammonta, quindi, a 7.746,86 euro.

Ecco le condizioni per poter accedere all’agevolazione:

- nei primi 5 anni di iscrizione la parte del tetto di deducibilità ordinario non sfruttata costituisce un bonus che può essere dedotto negli anni successivi: ad esempio, se si versano con costanza 3.000€ all’anno, alla fine dei 5 anni avremo 10.822,85€ (2.164,57€ x 5) come bonus deducibile addizionale.

- a partire dal sesto anno di partecipazione i 10.822,85€ possono essere utilizzati, per i 20 anni successivi, in modo diluito.

- ogni anno puoi sfruttare il bonus di 2.582,29€ per la parte versata eccedente il tetto ordinario. Se per un anno non riesci a versare più di 5.164,57€, nessun problema, hai 20 anni per usare tutto il bonus addizionale.

La pensione integrativa non è solo un investimento per il proprio futuro ma anche uno strumento che premia gli aderenti con un beneficio fiscale importante che aumenta il valore del proprio risparmio.

Integra la tua pensione con il fondo pensione giusto

Scopri online e in pochi minuti quanto puoi ottenere