Tema centrale del dibattito, quindi, la previdenza complementare non solo a seguito dei dati emersi nella ricerca ma anche alla luce della pandemia che ha sconvolto il mondo intero. A riguardo, come sottolineato dalla Presidente Farina, il tema della previdenza è sempre stato alla ribalta, già prima dell’emergenza epidemiologica, la quale non ha fatto altro che accentuarne la rilevanza. L’esigenza di colmare la pensione pubblica con il risparmio personale nella previdenza integrativa si è fatta negli anni sempre più evidente soprattutto a causa di un mondo del lavoro più frammentato, nel quale i giovani entrano più tardi rispetto al passato, ad un allungamento progressivo dell’aspettativa di vita e ad una crescita sempre più sottile del PIL, effetti che la pandemia ha reso più ampi e potenziati.

Quanto emerso dall’indagine europea, sempre secondo Maria Bianca Farina, funge da ulteriore stimolo per migliorare la sicurezza sociale dei cittadini, a maggior ragione in un momento storico come quello post emergenza in cui inevitabilmente il tema previdenziale e dei bisogni legati all’invecchiamento torneranno ad essere centrali per le istituzioni e nell’interesse dei cittadini.

Quattro le evidenze principali sulle preferenze di risparmio previdenziale a livello europeo, in particolare alla luce delle risposte fornite da 10.142 intervistati in 10 Paesi ( Austria, Francia, Germania, Italia, Lussemburgo, Polonia, Portogallo, Spagna, Svizzera, Ungheria) e differenziati per sesso (49% donne e 51% uomini), età (compresa tra i 18 e i 65 anni), livello di istruzione e condizioni personali e lavorative.

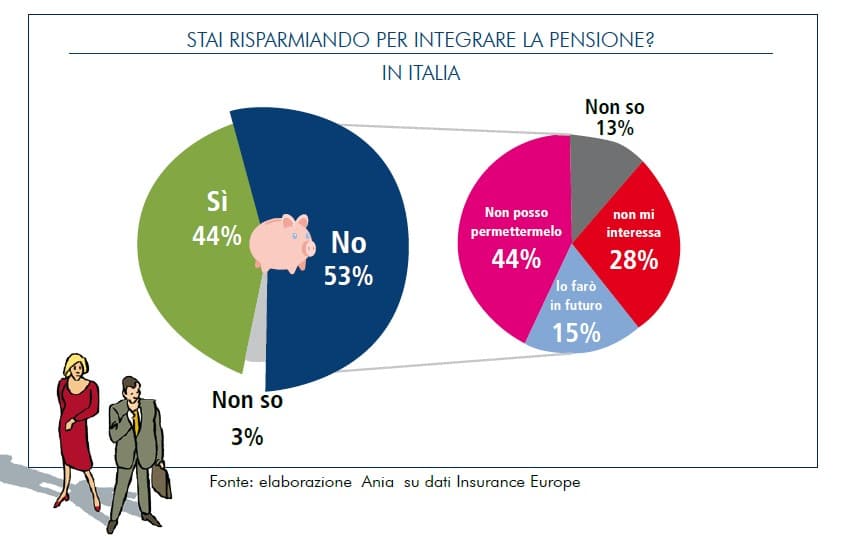

- In Europa non si risparmia ancora a sufficienza per la pensione

- La garanzia rappresenta una priorità assoluta per i risparmiatori previdenziali

- La pensione integrativa è preferita in rendita piuttosto che in capitale, almeno “di principio”

- il canale digitale è preferito da ⅔ degli europei e da ¾ degli italiani per informarsi e sottoscrivere il piano previdenziale integrativo.

Consapevolezza, digitalizzazione e incentivi fiscali per diffondere la previdenza complementare

Come?

Durante il dibattito molti i punti di riflessione proposti per diffondere maggiormente la previdenza integrativa, ma tre primi fra tutti.

1. Aumentare la consapevolezza degli italiani sulla propria situazione pensionistica e in modo completo, comprensiva cioè della pensione integrativa

In Italia è stata già intrapresa un’importante iniziativa proprio in questa direzione, con l’invio della cosiddetta busta arancione, nella quale il lavoratore prendeva visione della propria futura pensione pubblica stimata dall’INPS sulla base della propria carriera lavorativa e che, come rilevato nel 2018 in una ricerca intitolata “Previdenza, quale futuro?” dell’ANIA, ha portato ad un conseguente incremento del risparmio previdenziale. La stessa busta arancione, però, è stata definita incompleta proprio perché priva di qualsiasi riferimento alla pensione integrativa. A riguardo Riccardo Cesari suggerisce di riproporre l’iniziativa focalizzandosi da un lato sul primo pilastro, ossia facendo capire come il peso delle pensioni pubbliche ha già raggiunto un livello record (per la percentuale di spesa per pensioni su quella pubblica siamo i primi al mondo) e dall’altro sui tanti successi registrati in questi vent’anni dalla previdenza integrativa (come ad esempio rendimenti più alti rispetto alla rivalutazione del TFR lasciato in azienda).

2. La digitalizzazione del settore per avvicinare anche i più giovani e come ineludibile risposta alle esigenze delle persone

Secondo il Presidente della Mefop (Società per lo sviluppo del Mercato dei Fondi Pensione) Mauro Marè, si è giunti ad un punto di non ritorno che inevitabilmente porterà a dei cambiamenti nel settore della previdenza anche da un punto di vista semplicemente delle modalità di adesione ad un fondo pensione, che essendo digitale migrerà verso quella individuale e comporterà delle nuove sfide per le Autorità di vigilanza.

La sfida, ad ogni modo, è largamente accolta e auspicata dal Presidente della COVIP Mario Padula, che da tempo spinge gli operatori ad una digitalizzazione, anche in vista dell’arrivo dei PEPP – Pan European personal pension product (previsto per il primo trimestre del 2022), che saranno sicuramente distribuiti online in tutto il territorio europeo.

Appare evidente, quindi, come siano necessari degli investimenti, dal momento che ancor prima dell’emergenza ¾ degli italiani ha risposto di voler reperire informazioni e sottoscrivere un fondo pensione digitalmente. Questo, inoltre, come riportato dalla ricerca “favorisce implicitamente una maggiore concorrenzialità tra operatori, standard più elevati di trasparenza e accessibilità dei prodotti e una migliore gestione dei piani di risparmio da parte di consumatori e intermediari”.

3. Maggiori incentivi fiscali secondo il modello europeo E-E-T e deducibilità fiscale maggiore anche per figli e nipoti non a carico

A riguardo si è espressa innanzitutto la Presidente dell’ANIA, la quale ha rilevato come vada eliminata la tassazione (al 20% o al 12,5%) sui rendimenti, dal momento che su un periodo lungo l’accumulazione dei rendimenti può davvero incrementare l’ammontare finale, seguendo il modello europeo E-E-T (esenzione nella fase di contribuzione, esenzione nella fase di accumulo, tassazione agevolata nella fase di erogazione). Dello stesso avviso Dario Focarelli, secondo il quale trattandosi di risparmio finalizzato anche da un punto di vista fiscale vada trattato come tale. Il Presidente della Covip, inoltre, ha affermato come ci si stia muovendo in questa direzione in vista sempre dell’arrivo dei PEPP.

Altro importante incentivo trattato sia da Maria Bianca Farina che da Riccardo Cesari è di adattare ai tempi, aumentandolo, il limite deducibilità di 5.164,57 euro, fermo ormai da quasi 30 anni. Ma non solo, un’ulteriore proposta estremamente interessante potrebbe essere quella di prevedere un cosiddetto “passaggio generazionale”,dove quanto versato per figli e nipoti sia fiscalmente deducibile anche se non a carico, così da aiutarli a contribuire alla previdenza integrativa nelle prime fasi della carriera.

Garanzia, welfare ampliato a 360° e prestazione in rendita

Come sottolineato dalla Presidente dell’ANIA, questa istanza è inevitabilmente collegata alla più ampia esigenza di ulteriori forme di protezione di tipo sanitario/assistenziale, legate alla fase di vita del pensionamento e quindi aggiuntive rispetto all’integrazione pensionistica.

Proprio sul concetto di un welfare più ampio si è espresso il Sottosegretario presso il Ministero dell’economia e delle finanze Pier Paolo Baretta. In particolare, analizzando gli effetti principali della pandemia e constatando l’inevitabile centralità ed insostituibilità assunta dallo Stato sociale davanti all’emergenza sanitaria ed economica, ha suggerito proprio di ripensare al concetto di welfare secondo tre nodi:

- welfare di prevenzione, in modo tale da essere preparati ad affrontare le situazioni (non solo d’emergenza) e concetto che richiama molto il concetto di garanzia dove “lotti per prevenire un problema e cerchi di garantirti la possibilità di essere protetto”.

- welfare di integrazione tra pubblico e privato, necessaria non solo per una ragione teorica ma anche pratica di sostenibilità, perché la struttura pubblica non è in grado di affrontare da sola la richiesta di welfare, ma è necessario l’intervento responsabilizzato dei cittadini in una sorta di Stato sociale allargato.

- welfare di territorio, dove al di là del ruolo dello Stato, il luogo centrale “del fare” deve essere quello territoriale.

Sul ruolo cruciale di un welfare allargato si è espresso anche Dario Focarelli, il quale suggerisce di unificare i diversi benefici fiscali introdotti per la previdenza integrativa, la sanità integrativa e le polizze LTC e incentivando la sottoscrizione cumulativa, dove “1+1 faccia tre anziché due” .

Infine, un altro dato emerso dall’indagine è che gli europei hanno una preferenza per liquidazione di quanto accumulato in rendita rispetto a prelievi programmati per un tempo predefinito o al capitale in un’unica soluzione

Questo però in linea di principio, perché davanti alla scelta concreta tra ottenere subito 50.000 euro oppure 2.500 annui a vita intera a livello europeo le risposte fornite raggiungono la parità, mentre tra gli italiani la maggioranza preferisce il capitale. A riguardo il Presidente della Covip ricorda come la normativa consenta l’erogazione interamente in capitale solo se la rendita è troppo bassa, ritenuta altrimenti più idonea ad un’integrazione. Rileva inoltre come in altri ordinamenti, a differenza di quello italiano, esista un trattamento fiscale differenziato tra prestazioni, leva che forse potrebbe essere usata per spostare il peso da una prestazione in rendita piuttosto che in capitale.

Il lungo dibattito e i tanti spunti di riflessione emersi dimostrano come la previdenza complementare, nell’ambito di un Stato sociale allargato, ora ancor più di prima rappresenti una risposta alle esigenze di protezione dei cittadini, il tutto supportato dall’indispensabile digitalizzazione del settore e dall’eventuale previsione di ulteriori incentivi a sostegno soprattutto dei giovani.