Nell’ambito di una pianificazione finanziaria, il cui scopo è quello di analizzare e conseguentemente migliorare la situazione economica per il proprio benessere sociale presente e futuro, ciascuno avrà diverse esigenze, nonché obiettivi di vita da soddisfare. Questi variano essenzialmente a seconda della situazione personale e lavorativa, ma alcune forme di risparmio e di protezione accomunano più o meno tutti. Infatti, in qualsiasi pianificazione personale, accanto agli obiettivi di breve periodo da soddisfare durante la fase di vita lavorativa, non possono mancare quelli a lungo termine, dove quanto accantonato negli anni è finalizzato a garantire il tenore di vita desiderato durante la fase del pensionamento.

La prima forma di risparmio che quindi non può assolutamente mancare è il fondo pensione, grazie al quale è possibile costruire una pensione integrativa da affiancare alla pensione pubblica. Perché questa esigenza riguarda praticamente tutti? La pensione di base coprirà solo una parte del reddito goduto da lavoratori e di conseguenza questa differenza va coperta con una pensione “privata”.

Scopri quando e con quanto andrai in pensione

Online e in pochi minuti

Come provvedere a queste forme di investimento e protezione nell’ambito della propria pianificazione finanziaria?

Partendo dal proprio budget e conseguente capacità di risparmio, tralasciando il fatto che ciascuno avrà obiettivi più o meno ambiziosi da raggiungere, una buona regola di riferimento è quella di destinare il 30% di quanto si riesce a mettere da parte per contribuire al proprio fondo pensione. Partendo da questo, è possibile iniziare a costruire la propria protezione completa di polizza TCM se si hanno delle persone care da tutelare.

Vediamo qualche esempio.

Nora e il suo progetto di vita con Lorenzo

Nora ha 34 anni ed è un ingegnere che lavora come dipendente da diversi anni in una grande azienda della sua città. Il suo reddito annuo netto attuale è di circa 22.000 euro all’anno. A fronte delle varie spese fisse e variabili, tra cui quelle per la casa che divide con il compagno Lorenzo, ha una capacità media di risparmio mensile di 400 euro più altri 1.000 euro almeno tra tredicesima e quattordicesima mensilità.

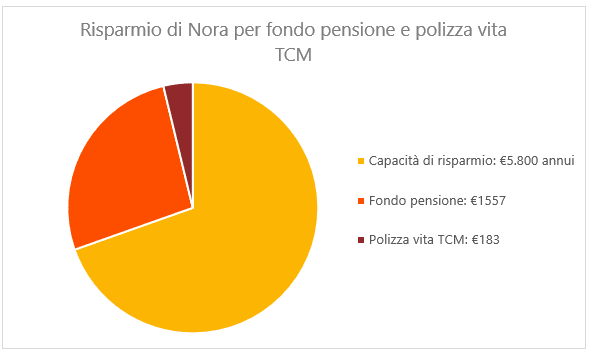

In totale, quindi, riesce ad accantonare circa 5.800 euro all’anno. Secondo la regola alla base della pianificazione, dovrebbe destinare al fondo pensione 1.740 euro.

Avendo però un progetto di vita con Lorenzo e un mutuo in comune, ha deciso di stipulare anche una polizza vita TCM GenialLife di Allianz, assicurandosi per un capitale di 250.000 euro. Il premio annuo da pagare è di soli 183 euro che ricaverà da quanto destinato al suo risparmio previdenziale: di conseguenza verserà nel fondo pensione 1.557 euro annui.

- 598 euro grazie alla deduzione IRPEF dei contributi versati nel fondo pensione

- 34,77 euro grazie alla detrazione IRPEF al 19% del premio assicurativo per la polizza vita TCM.

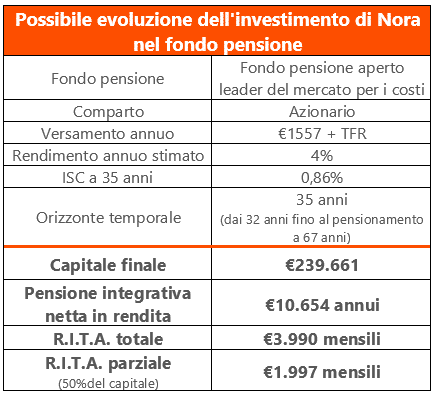

Una volta in pensione, quanto avrà accumulato Nora nel suo fondo pensione?

Ecco il risultato stimato:

*Le stime prendono in considerazione i costi reali applicati dai fondi pensione e i rendimenti indicati dalla Covip per la singola tipologia di comparto (da un minimo del 2% annuo per linee obbligazionarie/garantite ad un massimo del 4% annuo per linee azionarie). Le basi tecniche impiegate nel calcolo per la conversione in rendita del montante maturato alla decorrenza della pensione, sono in conformità con le indicazioni del progetto esemplificativo, ed usano la tabella IPS55U indifferenziata per sesso

Essendo iscritta al comparto azionario del fondo pensione aperto leader del mercato per i costi applicati già da due anni, con quindi un orizzonte temporale di 35 anni fino al pensionamento stimato a 67 anni e versando oltre ai 1.557 euro annui anche il proprio TFR, si stima possa accumulare nel fondo pensione un capitale di quasi 240.000 euro. Questo le consente:

- o di contare su una pensione integrativa netta di 10.654 euro annui da affiancare alla pensione pubblica (a meno che non richieda fino al 50% subito in capitale e il restante in rendita)

o se desidera R.I.T.A. (rendita integrativa temporanea anticipata) di 5 anni rispetto al raggiungimento dei 67 anni d’età, una rendita di 3.990 euro o di 1997 euro mensili a seconda che converta tutto o il 50% del capitale in R.I.T.A.

Tommaso e una famiglia da proteggere

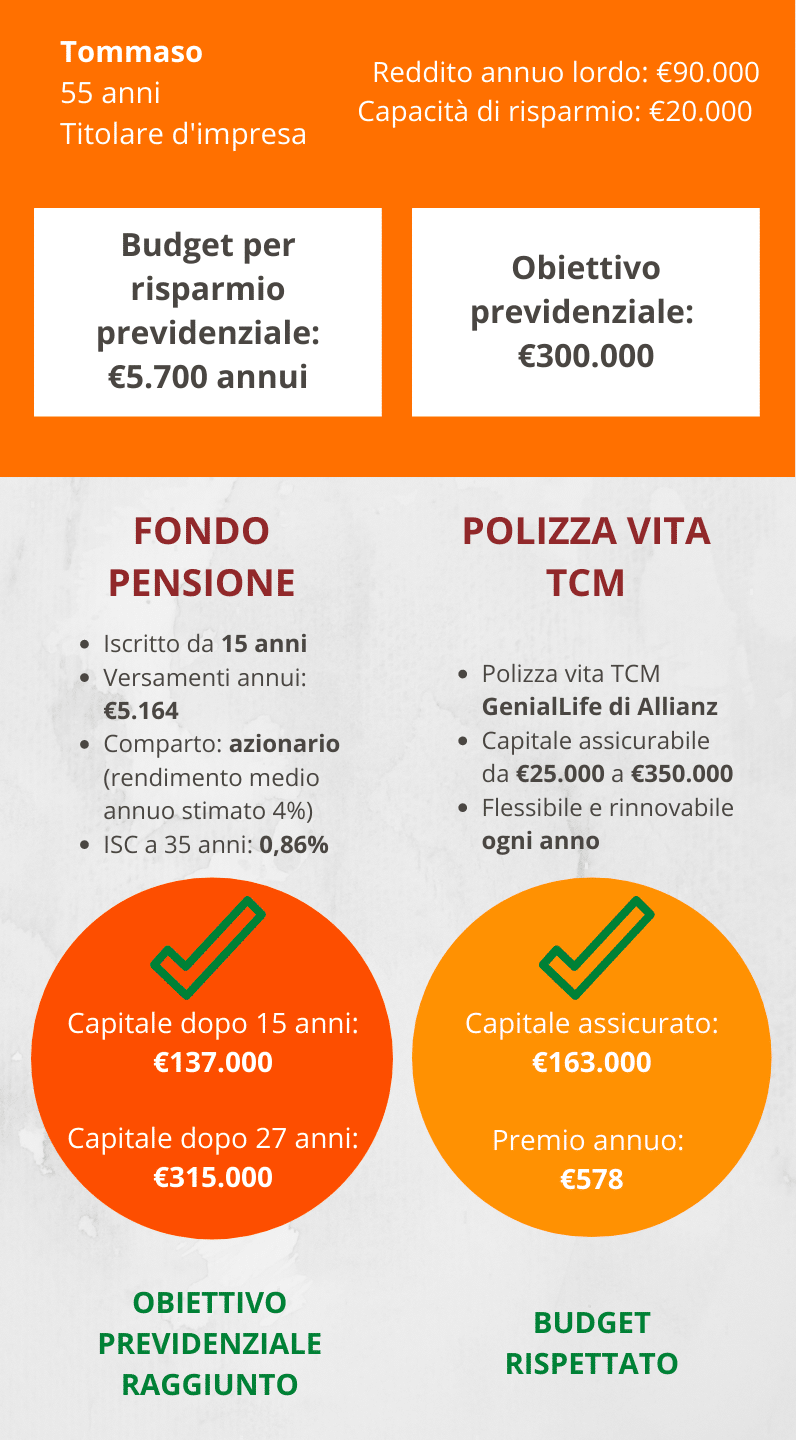

Tommaso è un titolare d’impresa di 55 anni e da 15 anni ha scelto di tutelare il proprio futuro tenore di vita con un fondo pensione. Avendo un buon reddito, pari a circa 90.000 euro lordi annui grazie alla sua attività, il suo obiettivo previdenziale è necessariamente abbastanza ambizioso. Nello stesso tempo ha scelto di proteggere la sua famiglia sottoscrivendo l’assicurazione sulla vita TCM GenialLife di Allianz, in modo tale da assicurare comunque quanto prefissato come obiettivo previdenziale del fondo pensione nel caso di sua premorienza.

Infatti, per quanto il fondo pensione preveda il riscatto degli eredi o dei beneficiari in caso di morte dell’aderente, avendo posto come obiettivo un capitale di 300.000 euro, nel caso di premorienza potrebbe non aver ancora raggiunto tale soglia di capitale nel fondo stesso.

Ecco quindi come ha impostato il suo piano finanziario.

Tommaso ha una capacità di risparmio di 20.000 euro all’anno. Secondo la regola quindi del versamento di una quota pari al 30% con lo scopo previdenziale, dovrebbe destinare alla previdenza integrativa 5.700 euro annui.

Per raggiungere però l’obiettivo di almeno 300.000 euro nel fondo pensione, in 27 anni di investimento fino al pensionamento a 67 anni d’età, il versamento necessario nel fondo pensione è inferiore e corrisponde proprio al limite di deducibilità del fondo pensione, ossia 5.164,57 euro annui. Anzi, avendo scelto un comparto azionario di un fondo pensione estremamente conveniente si stima possa raggiungere un capitale finale di 315.000 euro.

Inoltre, grazie alla deduzione dal reddito IRPEF dei contributi versati nel fondo pensione, riceverà un rimborso fiscale annuo di ben 2.220 euro.

Nei quindici anni di partecipazione al fondo pensione ha già raggiunto un capitale di 137.000 euro, di conseguenza Tommaso può assicurarsi con la polizza GenialLife per i restanti 163.000 euro. Questo comporta il pagamento di un premio annuo pari a 578 euro (con un rimborso IRPEF di 100,7 euro grazie alla detrazione IRPEF nel limite previsto di 530 euro di premio annuo), cifra che rientra pressappoco entro il budget a disposizione per la propria pianificazione previdenziale.

Tommaso riesce a raggiungere sia in corso di accumulo che, secondo le stime, al termine dell’investimento una volta in pensione il proprio obiettivo previdenziale.

Grazie ad una pianificazione finanziaria il linea con le proprie disponibilità ed esigenze, tutti possono raggiungere i propri obiettivi di vita e, combinando l’investimento in un fondo pensione con la sottoscrizione di una polizza vita TCM, proteggere non solo se stessi ma anche le persone care.

propensione.it è a tua disposizione per scoprire qual è il fondo pensione migliore per te

Consulenza gratuita e adesione online senza alcun costo aggiuntivo!