Il termine welfare, in italiano, significa benessere e quando si parla di Welfare State ci si riferisce alle politiche assistenziali pubbliche che un Paese prevede per i propri cittadini, allo scopo di favorire il benessere delle persone e di migliorare le loro condizioni di vita.

Lo stesso concetto viene riproposto in azienda. Con welfare aziendale si intende un sistema di servizi che l’azienda riconosce ai propri dipendenti, con la finalità di migliorare la loro vita privata e lavorativa.

I benefit oggetto del welfare aziendale possono essere i più svariati: dai buoni pasto, ai rimborsi per l’acquisto dell’abbonamento per il trasporto pubblico, a prestazioni destinate alla previdenza complementare. Queste ultime rivestono una notevole rilevanza sociale, oltre a comportare grandi vantaggi fiscali per il lavoratore.

Ma come può accedere il lavoratore a questi servizi welfare?

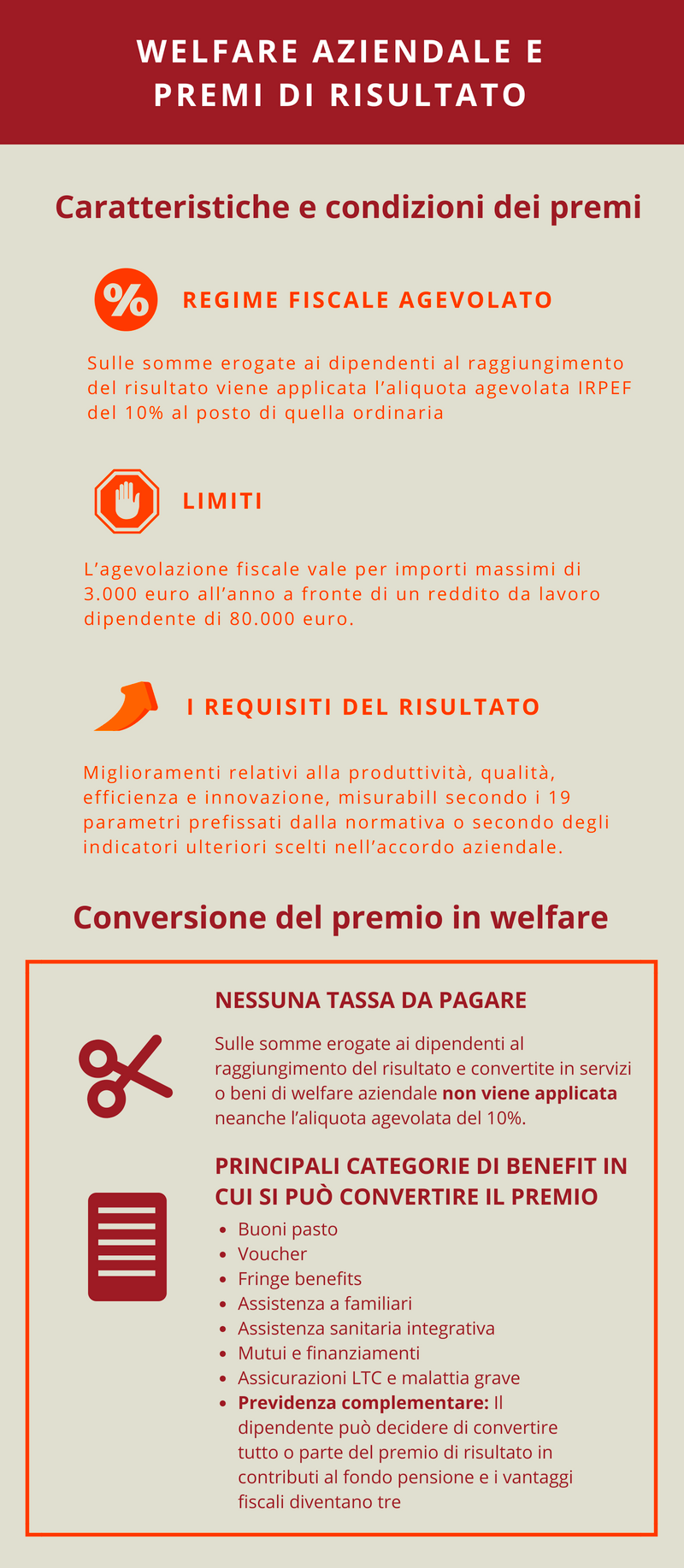

Welfare aziendale e premi di risultato

La conversione del premio di risultato in benefit di welfare aziendale

Se il contratto collettivo e l’azienda lo prevedono, il dipendente può accedere al welfare aziendale utilizzando i propri premi di risultato. Quando gli vengono riconosciute queste voci retributive aggiuntive al raggiungimento di determinati obiettivi di produttività, efficienza e competitività dell’impresa, anziché riceverle direttamente in denaro, può scegliere di convertire tutto o parte del premio di risultato in benefit di welfare aziendale. Questa scelta è più conveniente rispetto al ricevere il premio in busta paga, perché?

Perché conviene la conversione del premio in welfare?

I premi di risultato, quando vengono corrisposti in denaro al lavoratore, sono tassati con l’imposta sostitutiva IRPEF del 10%. Si tratta di un’aliquota agevolata rispetto a quelle ordinarie (dal 23% al 43%), ma l’agevolazione vale solo entro certi limiti e a determinate condizioni. In più l’azienda deve versare un contributo all’INPS (aliquota del 9,19%) ai fini previdenziali. Se lo stesso premio viene convertito in benefit di welfare aziendale, invece, non viene applicata alcuna tassa e non è dovuto alcun contributo all’INPS. In questo modo, non solo accede al servizio desiderato sulla base delle proprie esigenze, ma azzerando il cuneo fiscale il dipendente aumenta il proprio potere d’acquisto.

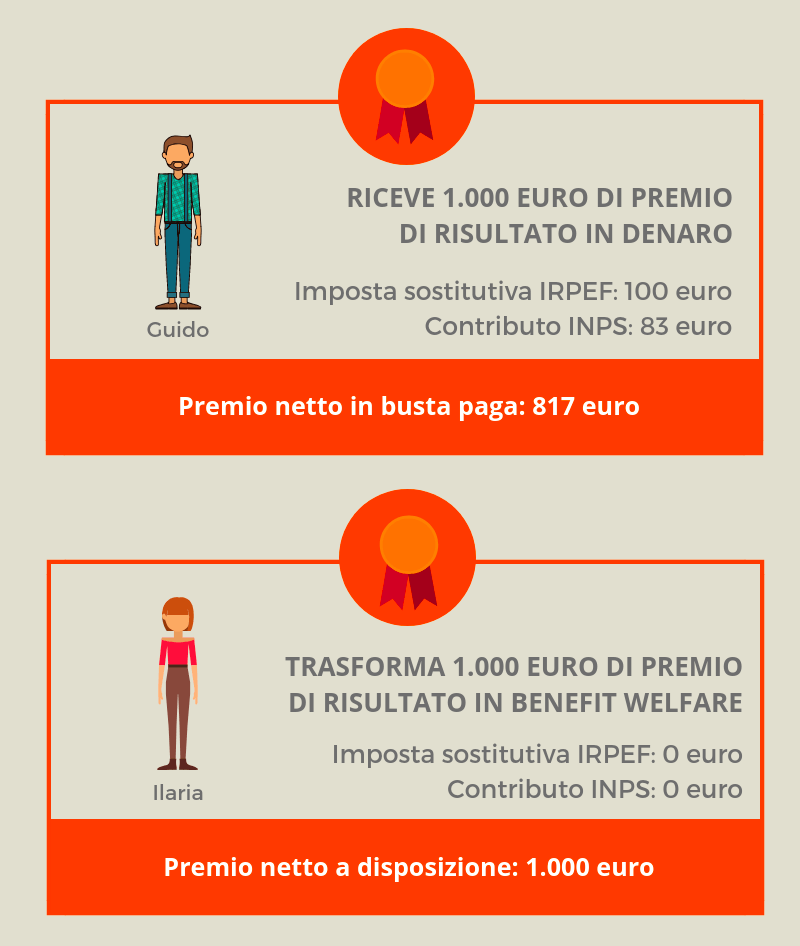

Mettiamo due dipendenti a confronto:

Scegliendo la previdenza complementare, la conversione del premio di risultato di Ilaria si fa ancora più conveniente.

Welfare aziendale e previdenza complementare

La conversione dei premi di risultato in contributi al fondo pensione

Tra i benefit previsti dal piano di welfare aziendale, il dipendente ha il grande vantaggio di poter convertire, in tutto o in parte, il premio di risultato in contributi al fondo pensione (chiuso, aperto o PIP) al quale il lavoratore è iscritto.

Si tratta di una scelta decisamente conveniente perché si incrementa la propria pensione integrativa attingendo da una voce retributiva aggiuntiva. Ma non solo, oltre al vantaggio fiscale riconosciuto in generale per i premi convertiti in welfare, si gode anche dei vantaggi fiscali della previdenza complementare che nell’ambito del welfare aziendale si fanno ancora più ricchi.

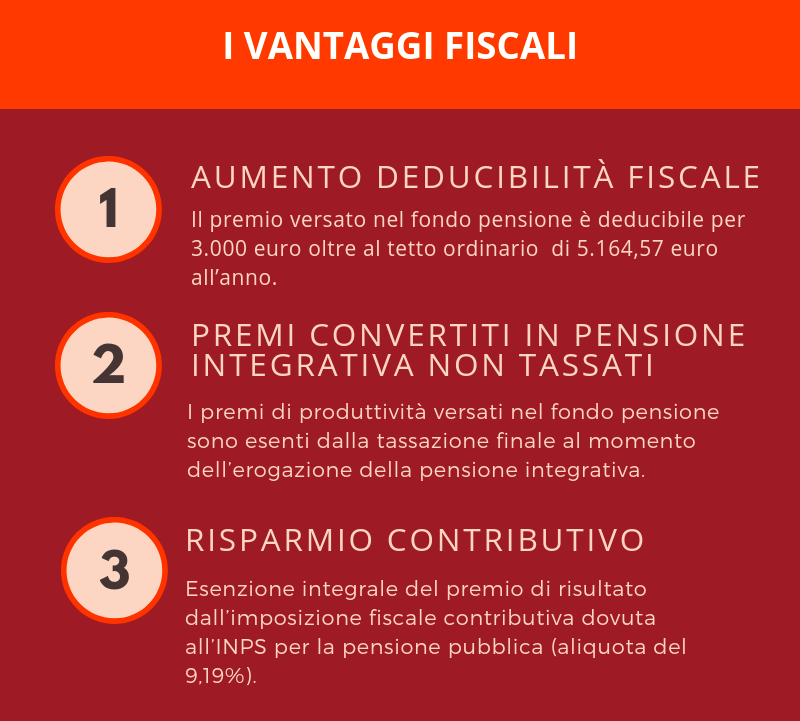

Il vantaggio fiscale si fa in tre

Il dipendente che decide di finanziare il proprio fondo pensione con il premio di risultato gode di tre vantaggi fiscali specifici:

- La deducibilità fiscale aumenta: l’importo del premio versato nel fondo pensione è deducibile per il limite di 3.000 euro oltre al tetto ordinario previsto di 5.164,57 euro all’anno. Potenzialmente se si versa alla previdenza complementare 5.164,57 euro all’anno e anche un premio di 3.000 euro, l’ammontare deducibile può diventare 8.164,57 euro

- La parte dei premi convertiti in pensione integrativa non viene tassata: i premi di produttività versati nel fondo pensione, anche se dedotti, resteranno eccezionalmente esenti dalla tassazione finale al momento dell’erogazione della pensione integrativa. Secondo il regime fiscale della previdenza integrativa, è già prevista l’esenzione per i contributi non dedotti perché eccedenti il limite annuale. Nel caso dei premi di risultato, questi godranno dell’esenzione in fase di erogazione della prestazione finale anche se già dedotti dal reddito IRPEF.

- Risparmio contributivo: è prevista un’esenzione integrale del premio di risultato dall’imposizione fiscale contributiva dovuta all’INPS per la pensione pubblica. Sia il lavoratore che l’azienda risparmiano l’aliquota prevista del 9,19%. La “perdita” in termini di assegno pensionistico di base per la mancata contribuzione INPS viene compensata con la conversione del premio in pensione integrativa.

Il welfare aziendale nasce per dare valore ai dipendenti di un’azienda promuovendone il benessere tanto nella vita privata quanto in quella lavorativa. Convertendo i premi di risultato in previdenza complementare il “benessere” si prolunga nel tempo, contribuendo alla costruzione di una pensione più elevata, e il vantaggio fiscale si fa in tre.

Quanto puoi ottenere da un fondo pensione?

Scoprilo online e in pochi minuti