Il Comitato, istituito nel 2017 e diretto dalla Professoressa Annamaria Lusardi, è composto da undici membri, tra cui le Autorità di Vigilanza preposte a presidiare sugli operatori del mercato e sui risparmi dei cittadini, ciascuna per il proprio settore: IVASS (Istituto per la vigilanza sulle assicurazioni), CONSOB (Autorità italiana per la vigilanza sui mercati finanziari) e COVIP (Commissione di vigilanza sui fondi pensione). Lo scopo del Comitato non è solo quello di tutelare i risparmiatori, ma anche quello di promuovere iniziative mirate a far crescere in tutto il Paese la conoscenza e le competenze finanziarie, assicurative e previdenziali.

Il mese dell’educazione finanziaria appena iniziato ne è un chiaro esempio: i diversi eventi programmati in circa 70 città italiane si rivolgono a tutti: bambini, studenti, famiglie e anziani. La finalità perseguita è quella di mettere i cittadini nelle condizioni di saper gestire al meglio le proprie risorse personali e familiari, partendo proprio dalla conoscenza dei concetti fondamentali. La pianificazione del futuro di ciascuno, infatti, dovrebbe partire proprio dall’informazione in modo tale da compiere scelte maggiormente consapevoli e coerenti con le proprie esigenze.

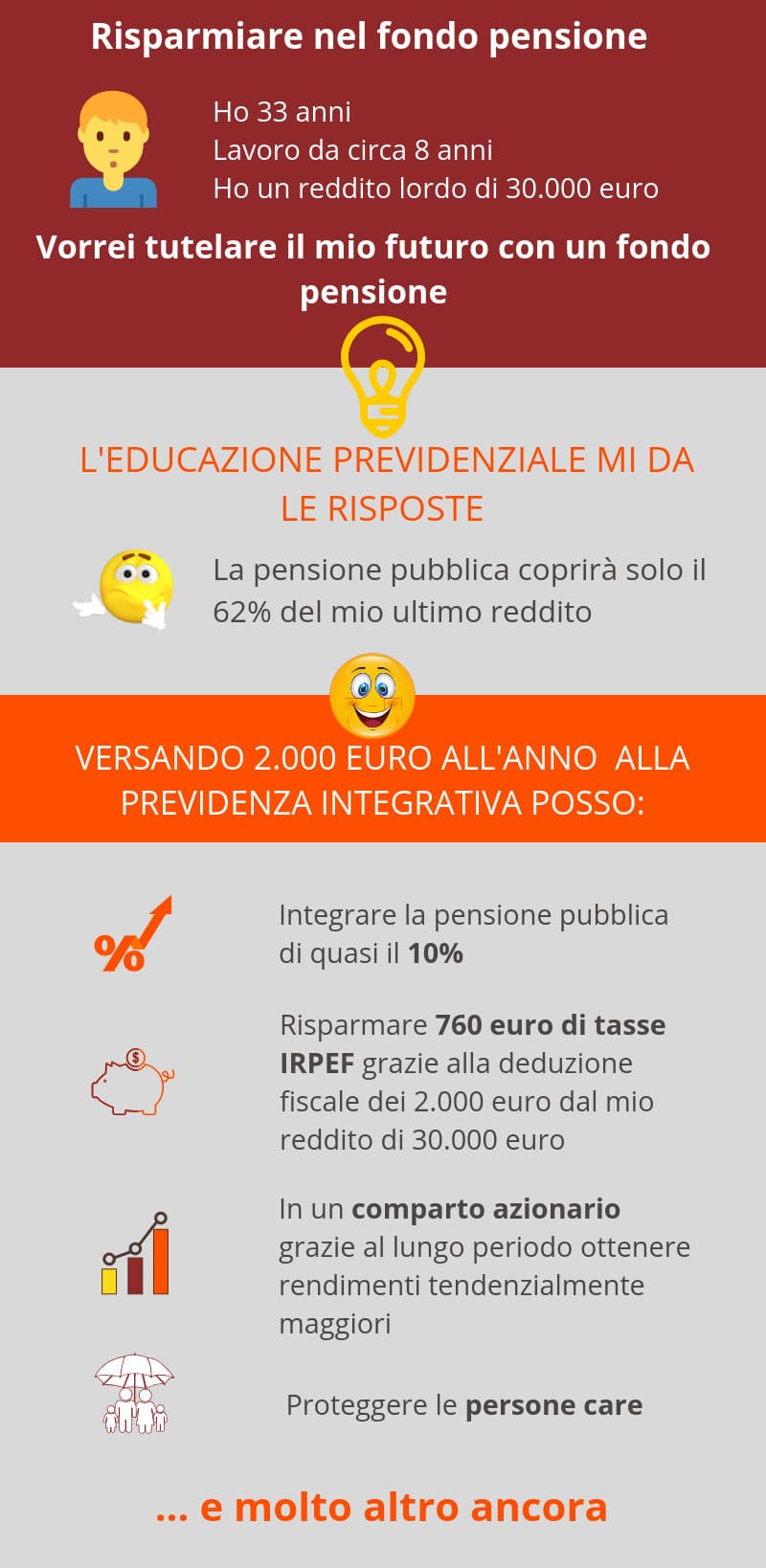

Risparmiare in un fondo pensione, ad esempio, ha uno scopo preciso: integrare la pensione pubblica con una pensione complementare per tutelare il proprio stile di vita una volta terminata l’attività lavorativa.

Ecco che una pianificazione previdenziale richiede comunque delle valutazioni preventive:

- a quanto ammonterà presumibilmente la mia pensione pubblica?

- qual è la differenza stimata tra pensione pubblica e ultimo reddito percepito che voglio andare a colmare con una pensione integrativa?

- mi hanno detto che i contributi che verso nel fondo pensione sono deducibili fiscalmente ogni anno, ma quanto potrei risparmiare?

- come saranno gestite le mie risorse e quale comparto di investimento scegliere?

- ho delle persone care da tutelare, posso farlo con il mio fondo pensione?

Queste sono solo una piccolissima parte delle domande a cui tutti i risparmiatori dovrebbero avere una risposta.

Per scegliere un fondo pensione come forma di risparmio per il proprio benessere futuro e capire il valore che esso può dare è importante avere una buona educazione previdenziale.

Essere ben informati significa avere risposte chiare alle domande precedenti.

Per esempio, supponiamo di essere un lavoratore dipendente di trentatre anni con un reddito annuo lordo di 30.000 euro. In questo caso sapremmo che:

- avendo iniziato a lavorare a venticinque anni si stima possa andare in pensione a 67 anni e 2 mesi con una pensione che coprirà solo il 62% del mio ultimo reddito

- versando al fondo pensione 2.000 euro all’anno fino al pensionamento, la mia pensione complementare stimata integrerà la pensione pubblica di quasi il 10% all’anno, riducendo il gap previdenziale tra pensione pubblica e ultimo reddito stimati dal 38% al 28%

- a fronte di un reddito di 30.000 euro lordi e di 2.000 euro di contributi versati al fondo pensione entro dicembre 2018, potrò risparmiare 760 euro di imposte IRPEF nel 2019

- essendo giovane e avendo molto tempo a disposizione per risparmiare il comparto di gestione da scegliere è quello azionario perché otterrò dei rendimenti maggiori essendo una linea di investimento statisticamente più adatta al lungo periodo rispetto alle altre linee a componente obbligazionaria

- con un fondo pensione posso tutelare anche un figlio iscrivendolo come soggetto fiscalmente a carico e che quanto accumulato in caso di mia prematura scomparsa sarà riscattato dalle persone care