La pensione pubblica si costruisce nel corso dell’attività lavorativa, con il versamento dei contributi alla propria gestione pensionistica di riferimento.

Una volta smesso di lavorare, quindi, per la maggior parte dei pensionati costituirà la fonte principale di reddito, se non l’unica. Sarà sufficiente ad assicurare lo stesso stile di vita goduto fino al mese prima di andare in pensione? La pensione pubblica sarà sicuramente inferiore rispetto al reddito da lavoratore e in alcuni casi la differenza sarà tale da non essere sufficiente a garantire un tenore di vita adeguato.

Calcolare la pensione è il primo passo

Il primo passo quindi è essere consapevoli che la pensione pubblica non coprirà da sola l’intero reddito ma solo una parte, nota come tasso di sostituzione. La percentuale non coperta, invece, è il cosiddetto gap previdenziale che può essere più o meno ampio a seconda della propria carriera e conseguente storia contributiva. Nel caso dei lavoratori dipendenti il gap medio stimato è del 30%-40% mentre per gli autonomi e liberi professionisti arriva anche al 70%. Per esempio, se si percepivano 1.500 euro al mese, da un giorno ad un’altro ci si potrebbe ritrovare con 450/600 euro in meno nel caso del dipendente, mentre nel caso del lavoratore autonomo potrebbe contare su appena 450 euro al mese.

Calcolare la pensione per stimare quando e con quanto si andrà in pensione è molto importante perché permette di proteggersi per tempo e tutelare il tenore di vita futuro.

Quanto puoi ottenere da un fondo pensione?

Come fare se la pensione pubblica non è sufficiente?

Se la pensione pubblica non è sufficiente ad assicurare lo stile di vita desiderato la soluzione c’è ed è molto semplice: costruirsi una pensione integrativa così da poter contare su di un’entrata da affiancare alla pensione pubblica. Per farlo esiste uno strumento di risparmio mirato, il fondo pensione. Si può aderire in qualsiasi momento, meglio il prima possibile, così da andare a costruire la propria pensione di scorta parallelamente a quella obbligatoria nel corso della carriera e adattare il proprio investimento alle proprie esigenze nel corso del tempo. Infatti si può scegliere liberamente quanto versare nel fondo pensione, con che frequenza e in caso di necessità sospendere i versamenti. Inoltre, è molto conveniente per i lavoratori dipendenti scegliere di destinare il TFR nel fondo pensione anziché lasciarlo in azienda. I contributi versati nel fondo pensione integrativo:

- vengono investiti e generano rendimenti, che grazie al meccanismo dell’interesse composto fanno crescere il proprio risparmio in maniera esponenziale

- grazie alla deducibilità fiscale fino a 5.164,57 euro, ogni anno si risparmia sulle imposte IRPEF.

Maturati i requisiti per il pensionamento nel sistema obbligatorio di appartenenza, si potrà così contare non solo sulla propria pensione pubblica ma anche su una pensione complementare.

Prima di questo momento, però, in caso di specifiche o generiche esigenze, si possono richiedere anticipazioni, se invece si perde il lavoro o per invalidità è possibile riscattare tutto o metà della posizione accumulata, o ancora, anticipare il pensionamento di 5 o 10 anni richiedendo la R.I.T.A.(rendita integrativa temporanea anticipata).

Ma dove investire? Che prodotto scegliere?

Le tipologie di forme pensionistiche integrative

Sul mercato si distinguono tre tipologie di forme pensionistiche integrative:

- i fondi chiusi

- i fondi aperti

- i piani individuali pensionistici (PIP)

Ai fondi chiusi possono aderire solo specifiche tipologie di lavoratori, in base al contratto o accordo collettivo del lavoro che ha istituito il fondo chiuso di riferimento. Ai fondi aperti ed ai PIP, invece, si può aderire individualmente a prescindere dalla propria situazione lavorativa. La differenza principale tra i due consiste nel fatto che i primi sono istituiti da banche, imprese assicurative, SGR o SIM, mentre i secondi sono delle polizze vita, e come tali, istituite esclusivamente da imprese assicurative.

Ogni fondo pensione è diviso in comparti di gestione: cosa sono?

I comparti di gestione sono soluzioni di investimento in cui vengono investiti i contributi versati dall’aderente.

A seconda degli strumenti finanziari utilizzati, i comparti si distinguono in:

- Obbligazionari: prevedono l’investimento principalmente in titoli di debito (obbligazioni) ed in titoli di capitale (azioni) nel limite massimo del 30% del patrimonio del comparto;

- Azionari: investono per almeno il 50% in azioni;

- Bilanciati: la gestione degli investimenti è bilanciata tra titoli obbligazionari e azionari (questi ultimi dal 31% al 49%)

- Garantiti: prevedono la restituzione di almeno il capitale versato.

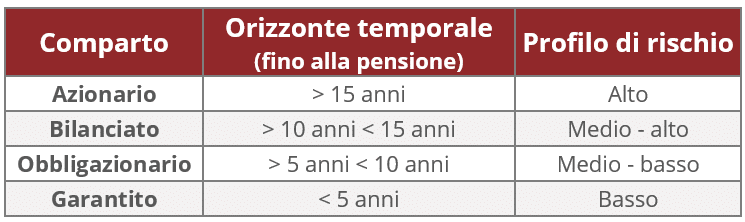

Come capire qual è il comparto adatto?

L’orizzonte temporale dell’investimento è l’elemento più importante

In qualsiasi piano di investimento occorre individuare l’obiettivo che si intende raggiungere e l’orizzonte temporale a disposizione.

Aderendo ad un fondo pensione integrativo:

- l’obiettivo è quello di aggiungere, al termine dell’attività lavorativa, alla pensione pubblica di base una pensione complementare.

- l’orizzonte temporale dell’investimento quindi coincide con il raggiungimento dei requisiti per il pensionamento nel regime pubblico di appartenenza.

Se l’orizzonte temporale è breve, perché mancano pochi anni alla pensione, sono preferibili i comparti obbligazionari o garantiti, mentre se si è più giovani, costituiscono un’ottima opportunità di risparmio i comparti azionari o bilanciati. In quest’ultimo caso il maggior tempo a disposizione, infatti, consente di compensare le normali fluttuazioni dei mercati e si possono ottenere dei risultati migliori in termini di rendimenti.

Quanto incide il profilo di rischio nella scelta del comparto pensionistico?

Qual è il tuo profilo di rischio? Il comparto che sceglierai è influenzato anche dalla tua propensione a metterti in gioco.

Il profilo di rischio è la disponibilità soggettiva a tollerare le oscillazioni del valore della propria posizione dovute all’andamento dei mercati finanziari. Un profilo di rischio basso indica una scarsa tolleranza al rischio. Un profilo di rischio alto, viceversa, ne indica una alta.

Da questo punto di vista, il prodotto pensionistico integrativo è molto flessibile perché si possono liberamente scegliere diversi comparti a seconda dei diversi profili di rischio-rendimento:

- Comparto obbligazionario: meno rischioso, offre generalmente rendimenti inferiori ma minori oscillazioni dei valori della propria posizione;

- Comparto azionario: più rischioso, offre generalmente rendimenti e oscillazioni della propria posizione maggiori.

Scelta la tipologia di comparto, si può poi procedere con la scelta del fondo pensione.

Quale comparto pensionistico è più adatto a me?

Vediamo ora come scegliere il proprio piano pensionistico e il comparto giusto.

Per chi è adatto un comparto azionario?

Il comparto azionario è caratterizzato da una gestione prevalentemente orientata verso titoli azionari (per almeno il 50%). Si tratta di un comparto adatto a chi prevede una partecipazione al fondo di lungo periodo, oltre i 15 anni prima del pensionamento, perché statisticamente nel lungo termine i rendimenti azionari superano quelli degli altri comparti e le oscillazioni al ribasso si compensano con quelle al rialzo.

In conclusione, il comparto azionario è più adatto a:

✓ chi ha più di 15 anni dalla pensione

✓ chi vuole guadagnare di più nel lungo periodo

Per chi è adatto un comparto obbligazionario?

Il comparto obbligazionario ha una gestione orientata totalmente o in via prevalente verso titoli obbligazionari (da un minimo del 70% al 100%). A differenza delle azioni, le obbligazioni offrono una maggiore continuità dei risultati dell’investimento nei singoli anni e rendimenti tendenzialmente inferiori. Per questo motivo è un comparto adatto ad un orizzonte temporale più breve rispetto a quello di un comparto azionario, tra i 5 e i 10 anni e, conseguentemente, a chi è più vicino al pensionamento.

In conclusione, il comparto obbligazionario è più adatto a:

✓ chi ha tra 5 e 10 anni dalla pensione

✓ chi preferisce continuità di rendimenti anche se più bassi

Per chi è adatto un comparto bilanciato?

Il comparto bilanciato ha una gestione “flessibile” tra titoli obbligazionari ed azionari (quest’ultimi dal 31% al 49%). Risulta adatto a chi ha un orizzonte temporale intermedio rispetto a quello di un comparto azionario ed obbligazionario, quindi tra i 10 e 15 anni prima del pensionamento.

Inoltre è adatto anche a chi, pur avendo un lungo orizzonte temporale a disposizione, preferisce assumere un’esposizione minore al rischio e la continuità dei rendimenti.

In conclusione, il comparto bilanciato è più adatto a:

✓ chi ha tra 10 e 15 anni dalla pensione

✓ chi preferisce una certa continuità di rendimenti anche se con qualche fluttuazione nel tempo

Per chi è adatto un comparto garantito?

Il comparto garantito offre la garanzia sul capitale versato: al momento del pensionamento sarà sempre restituito il capitale, cioè la somma dei contributi netti versati. Altri casi in cui opera obbligatoriamente la garanzia sono nel caso di riscatto da parte degli eredi o beneficiari per premorienza dell’aderente o di riscatto per invalidità permanente.

Questo tipo di comparto ha necessariamente una gestione di tipo prudenziale, offre quindi dei rendimenti più contenuti, ed è adatto ad orizzonti temporali brevi, inferiori ai 5 anni.

In conclusione, il comparto garantito è più adatto a:

✓ chi ha meno di 5 anni dalla pensione

✓ chi preferisce una certezza finale di restituzione del capitale anche se i rendimenti sono bassi

Il controllo della Commissione di Vigilanza dei Fondi Pensione

Profilo di rischio, tempo, tipologia di investimenti. Sembra tutto complicato o, almeno, rischioso. Di fatto stiamo dando il nostro futuro in mano a delle compagnie o degli istituti che potranno decidere le sorti della nostra pensione? Non è così. La sicurezza e la serenità di chi investe in un fondo pensione, in Italia, sono vigilate da un’Autorità apposita, la Covip (Commissione di Vigilanza dei fondi pensione) e dalla legge, che ha fissato dei limiti prudenziali a tutela e nell’interesse degli aderenti.

Oltre al comparto di gestione, ci vuole il fondo pensione giusto.

Nella scelta del prodotto di previdenza integrativa oltre all’orizzonte temporale di partecipazione al fondo pensione e al personale profilo di rischio si deve tener conto:

- delle esigenze e aspettative pensionistiche. In questo caso è importante conoscere la propria situazione pensionistica, calcolando l’ammontare della pensione pubblica e il gap previdenziale rispetto all’ultimo stipendio stimati.

- di altri fattori soggettivi come il patrimonio personale, le prospettive di carriera e la situazione familiare.

E i costi? Quanto contano nella scelta del fondo pensione?

Iscrivendosi a un fondo pensione si sostengono dei costi all’atto dell’adesione e sui versamenti (cosiddetti costi diretti) in entrambi i casi eventuali. Sono sempre previsti, poi, dei costi di gestione, che consistono in prelievi percentuali sulla posizione individuale accumulata.

Nella scelta bisogna fare attenzione ai costi che incidono notevolmente sul proprio risparmio previdenziale. A tal fine molto utile risulta l’Indicatore Sintetico dei Costi (ISC), un indice elaborato dalla Commissione di Vigilanza su Fondi Pensione (Covip) per valutare e confrontare, in modo uniforme, l’onerosità delle diverse forme pensionistiche integrative presenti sul mercato. L’ISC, infatti, esprime l’incidenza percentuale dei costi sulla posizione individuale dell’iscritto, per ogni anno di partecipazione al fondo.

Le scelte effettuate sono definitive?

Il risparmio in una forma pensionistica integrativa è molto flessibile, con un’ampia libertà di scelta non solo in fase di adesione ma anche durante quella di accumulo.

Una volta scelto il fondo pensione è possibile cambiarlo in un momento successivo, trasferendo quanto accumulato in un altro fondo, con il solo limite di due anni di permanenza in quello originario. Oppure è possibile modificare il comparto di gestione all’interno della stessa forma pensionistica.

Aderire alla previdenza integrativa: prima scegli, meglio è

Non solo. Maggiore è la durata della partecipazione alla previdenza complementare, maggiori sono gli incentivi fiscali. Ai fondi pensione sono associati molti benefici fiscali.. Tra questi, uno in particolare è strettamente legato al tempo in cui si è stati iscritti ad un fondo pensione.

E’ prevista una tassazione agevolata in fase di erogazione della pensione integrativa: la ritenuta massima a titolo d’imposta è del 15%, inferiore rispetto alle aliquote IRPEF applicate sui redditi complessivi (che vanno dal 23 al 43%). A partire dal 15° anno di partecipazione ad una qualsiasi forma pensionistica integrativa, l’aliquota viene ulteriormente ridotta di 0,30 punti percentuali per ogni anno di partecipazione successivo, nel limite di 6 punti percentuali complessivi (in sostanza l’aliquota fiscale può andare dal 15% fino al 9%).

Considerare tutte queste variabili è complesso ma propensione.it ti affianca in questa scelta importante lungo tutto il percorso: dalla simulazione della tua situazione pensionistica fino all’individuazione del comparto e fondo pensione più adatti al tuo profilo, accompagnandoti nel tempo. Grazie al suo algoritmo, che confronta tutti i fondi pensione presenti sul mercato, ha selezionato i prodotti più efficienti in termini di costi, rendimenti e solidità per soddisfare le più svariate esigenze. Hai già un fondo pensione o te n’è stato consigliato uno? Registrati e confrontalo con quelli convenzionati con propensione.it

propensione.it è a tua disposizione per scoprire qual è il fondo pensione migliore per te

Consulenza gratuita e adesione online senza alcun costo aggiuntivo!