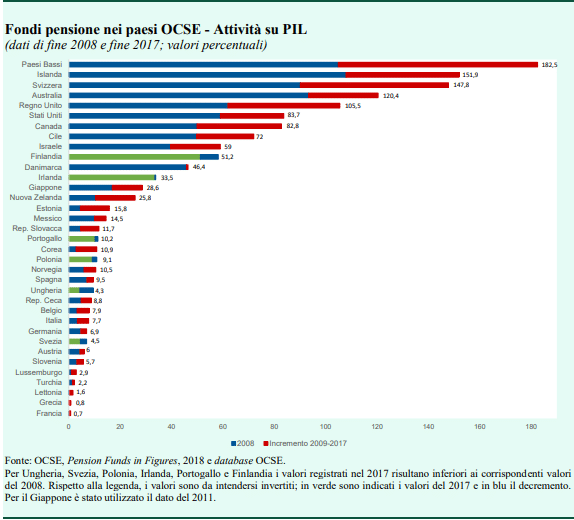

In Italia il patrimonio complessivo gestito nell’ambito del sistema di previdenza integrativa alla fine del 2017 costituiva il 7,7% del PIL, +7,2% rispetto al 2016 sia per contributi versati che per rendimenti ottenuti con gli investimenti.

E all’estero quant’è sviluppato il mercato dei fondi pensione? La relazione annuale della Covip riporta i dati principali forniti dall’OCSE. In alcuni Paesi la previdenza integrativa è particolarmente diffusa con il primato dei Paesi Bassi con un totale di attività gestite pari al 182,5% del PIL. In altri, invece, la previdenza integrativa è poco diffusa e tra gli Stati analizzati all’ultima posizione risulta la Francia con un patrimonio gestito in previdenza integrativa pari allo 0,7% del PIL.

Fonte: relazione annuale Covip 2017

Il secondo pilastro del sistema pensionistico risulta molto utilizzato laddove il sistema pensionistico pubblico svolge un ruolo limitato e i contributi che devono pagare i lavoratori e i datori di lavoro per la pensione di base sono inferiori. Altro fattore determinante è rappresentato dalle modalità di adesione: a differenza dell’Italia, in cui l’adesione al fondo pensione integrativo è sempre volontaria, in 17 Paesi OCSE è previsto a livello aziendale un meccanismo di iscrizione obbligatoria ad un determinato fondo pensione chiuso di categoria, come ad esempio avviene nei Paesi Bassi, in Danimarca o in Svezia. In alcuni Stati ci si è spinti fino a prevedere una forma di adesione automatica anche a livello territoriale coinvolgendo l’intero Paese. Rientrano in questa casistica il Regno Unito, la Turchia e la Nuova Zelanda.

La partecipazione alla previdenza integrativa va incentivata

Punto comune a tutti i Paesi considerati è quello di andare ad incentivare il più possibile la partecipazione alla previdenza integrativa, data la sua importanza di fronte a una speranza di vita che si allunga e a tutela non solo della sostenibilità del sistema pensionistico stesso, ma anche del tenore di vita di una popolazione sempre più anziana.

Oltre a prevedere meccanismi obbligatori o automatici di adesione, diverse sono le tecniche adottate per incoraggiare l’iscrizione dei cittadini, tra cui:

- incentivi finanziari, con un aiuto da parte dello Stato per i lavoratori a basso reddito (c.d. “matching contribution”), come accade in Germania e in Australia

- meccanismi di investimento preimpostati che guidano i risparmiatori nelle varie fasi di accumulo, come nel caso di piani life cycle

- misure volte a diffondere un’informativa adeguata con iniziative di educazione finanziaria e previdenziale

- gli incentivi fiscali

- l’introduzione di elementi di flessibilità.

1- I regimi fiscali agevolati della previdenza integrativa

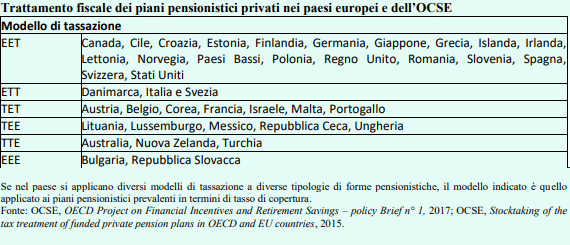

Alla previdenza integrativa viene in genere riconosciuto un regime fiscale agevolato rispetto alle altre forme di risparmio o investimento.

Esistono diversi modelli di agevolazione fiscale elencati nella tabella che segue. Per ciascuna delle tre fasi, contribuzione, accumulo ed erogazione della pensione integrativa in questo ordine, viene indicata, quando prevista, l’esenzione fiscale (la lettera E) o la tassazione (la lettera T).

In Italia, ma anche in Danimarca e Svezia, vige il sistema E-T-T: Esenzione dei contributi versati al fondo pensione, Tassazione sui rendimenti ottenuti in fase di accumulo e Tassazione sulla prestazione pensionistica in fase di erogazione, entrambe tassazioni con aliquote agevolate.

Scendendo nel dettaglio di applicazione del modello di agevolazione, troviamo trattamenti fiscali e esenzioni molto eterogenei. Ad esempio, in Italia sono deducibili non solo i contributi versati dal lavoratore ma anche quelli del datore di lavoro, mentre in altri Paesi questi sono esclusi. Varia il tetto annuale di deducibilità, in Italia pari a ben 5.164,57 euro. Rispetto alla prestazione pensionistica, in certi casi questa viene tassata diversamente a seconda che venga erogata in capitale o in rendita, mentre nel nostro Paese non ci sono distinzioni.

2 – Le flessibilità per far fronte alle esigenze degli aderenti al fondo pensione

L’altra importante misura adottata per incentivare la partecipazione alla previdenza integrativa consiste nell’introduzione di elementi di flessibilità in due direzioni:

- possibilità di richiedere al fondo pensione delle prestazioni in caso di difficoltà o per le proprie esigenze personali: riscatto della posizione accumulata o anticipazioni, prerogative che in Italia sono state recentemente ampliate.

- possibilità di richiedere anticipatamente la pensione integrativa rispetto al momento della maturazione dei requisiti per accedere alla pensione pubblica: il Italia è il caso della R.I.T.A. (rendita integrativa temporanea anticipata) che consente il pensionamento dai 5 ai 10 anni prima.

Anche se in Italia il 70% dei potenziali aderenti deve ancora iscriversi ad un fondo di previdenza integrativo, non mancano tutti gli incentivi per farlo, primi fra tutti incentivi fiscali e flessibilità.