Se possiedi un fondo pensione ti stai già costruendo una pensione di scorta integrativa, come capire se nel modo migliore? e sei consapevole della sua importanza. Il prodotto sottoscritto o che ti è stato consigliato è realmente conveniente e adatto a te?

Forse al momento dell’adesione non hai analizzato nel dettaglio tutte le variabili, sei stato consigliato “male” o semplicemente non sei soddisfatto.

Con propensione.it puoi mettere alla prova tutti i fondi pensione del mercato italiano e confrontarli con quelli offerti. Basta digitare il gestore e il comparto del fondo pensione a cui sei iscritto o che ti sono stati consigliati e vedrai come si posiziona sulla base del tuo profilo. Quello che conta, infatti, sono da un lato le caratteristiche del fondo pensione, come i costi e i rendimenti, ma anche i tuoi dati personali, come l’età e il profilo di rischio.

Non solo, potrai richiedere un confronto tra fondi pensione, con una simulazione della possibile evoluzione del tuo risparmio previdenziale nel fondo pensione consigliato rispetto a quello di provenienza.

Dopo il confronto puoi cambiare fondo pensione aderendo a quello prescelto su propensione.it e trasferire il capitale accumulato.

In quale caso rientri?

Trasferimenti fondo pensione

Se hai già sottoscritto un fondo pensione e grazie a propensione.it hai scoperto che non è quello adatto a te, perché ad esempio troppo costoso, dopo due anni (o subito in caso di perdita dei requisiti partecipativi) fortunatamente puoi richiedere il trasferimento del fondo pensione, quindi della posizione accumulata fino a quel momento, nel fondo pensione consigliato e il tutto:

- senza alcun costo aggiuntivo per la consulenza e l’assistenza di propenzione.it

- in genere senza alcun costo per l’operazione di trasferimento, da verificare però nella scheda dei costi della nota informativa di ciascun fondo pensione di provenienza

- senza alcuna imposizione fiscale

- senza perdere gli anni di partecipazione utili per la richiesta di anticipazioni (8 anni), per gli sconti fiscali (15 anni) e per la richiesta della pensione integrativa o della R.I.T.A. – rendita integrativa temporanea anticipata (5 anni)

Entro sei mesi il fondo di provenienza deve dar seguito alla richiesta e trasferire la posizione nel nuovo fondo pensione sottoscritto.

Confronto fondi pensione

Non sempre però è facile capire se il fondo pensione è conveniente o comunque quello adatto al proprio profilo. Grazie al confronto tra fondi pensione è possibile scoprire come si posizione il fondo pensione che si desidera confrontare con quelli collocati da propensione.it e simulare la differenza di prestazioni che si possono ottenere. In particolare, per i differenti costi applicati dai fondi pensione confrontati, a fronte dello stesso investimento, a quanto ammonterebbe la differenza di capitale finale, di pensione integrativa in rendita e di R.I.T.A.? Oppure, i rendimenti contenuti di un comparto di investimento troppo prudente rispetto all’orizzonte temporale a disposizione quanto incidono sull’evoluzione della posizione previdenziale?

1. Ho un fondo pensione costoso: il caso di Lara

Il fondo pensione sottoscritto è piuttosto costoso e, oltretutto, in cambio di performance contenute. Purtroppo è tra le ipotesi “peggiori” ed anche più comuni di inefficienza del piano di risparmio previdenziale che si sta costruendo. Gli effetti di costi elevati, poi, spesso sono sottovalutati o semplicemente non si conoscono con precisione.

Trasferirsi nel fondo pensione più conveniente fa una bella differenza.

Lara è dipendente amministrativo in un’azienda privata e ha sottoscritto un fondo pensione che applica i seguenti costi:

Adesione una tantum: 0 euro

Costi diretti: 4,75% su ogni versamento

Costi indiretti: 2,05% commissione annua di gestione sul patrimonio

Il fondo pensione più conveniente trovato su propensione.it, invece, prevede i seguenti costi:

Adesione una tantum: 0 euro

Costi diretti: 15 euro annui

Costi indiretti: 0,80% commissione annua di gestione sul patrimonio

Considerando il fatto che l’età di pensionamento stimata è di 67 anni, quanto incide costruirsi la pensione di scorta versando 2.000 + TFR, con rendimenti del 4% annuo, nel fondo pensione più conveniente? Una differenza di più di 30.000 euro.

Una differenza sul capitale finale si ripercuote chiaramente anche sull’ammontare della pensione integrativa e della R.I.T.A.

Trasferimento fondo pensione

online e senza alcun costo aggiuntivo!

2. Linea di investimento inadatta che rende poco: il caso di Giacomo

Un altro caso molto frequente è essere iscritti ad una linea di investimento inadatta. Esempio più lampante è il giovane con parecchi anni davanti a sé per investire prima del pensionamento e iscritto ad un comparto di gestione prevalentemente obbligazionario o garantito. Più è prudente la linea di gestione, minori sono tendenzialmente i rendimenti; viceversa, più è dinamica e orientata verso titoli azionari maggiori sono le performance.

Nel lungo periodo, inoltre, si compensano le normali oscillazioni del mercato e i comparti di gestione bilanciati o azionari fanno crescere esponenzialmente i propri risparmi grazie soprattutto al meccanismo dell’interesse composto.

Man mano che la pensione si avvicina si può optare per linee più prudenti fino alla garanzia di restituzione del capitale versato, consigliato in genere a cinque anni dal termine dell’investimento.

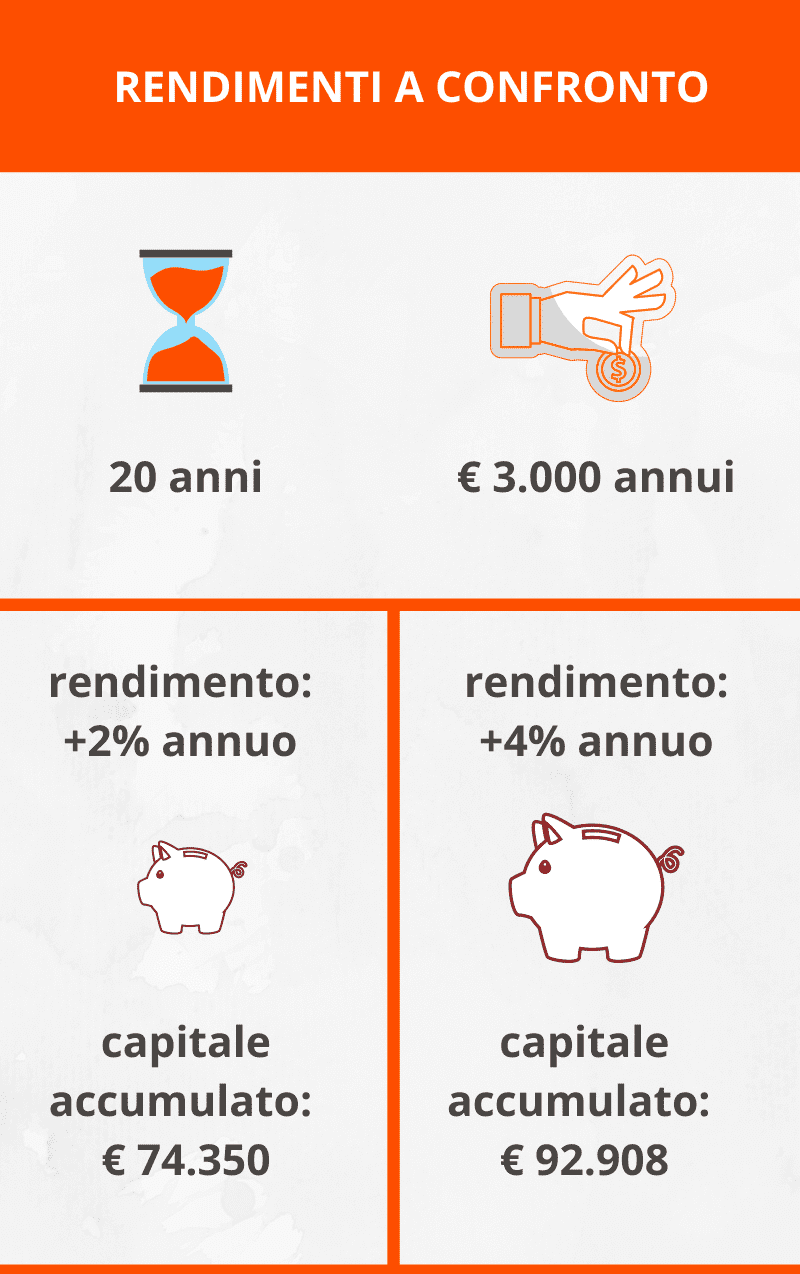

Giacomo per esempio ha almeno vent’anni davanti a sé e ha deciso di cambiare il suo fondo pensione perché poco prestante e di trasferirsi in una linea più dinamica.

Stimando per vent’anni versamenti di 3.000 euro in un fondo pensione che rende al 4% anziché al 2% questa scelta può comportare una differenza di 18.558 euro sul risultato finale dell’investimento.

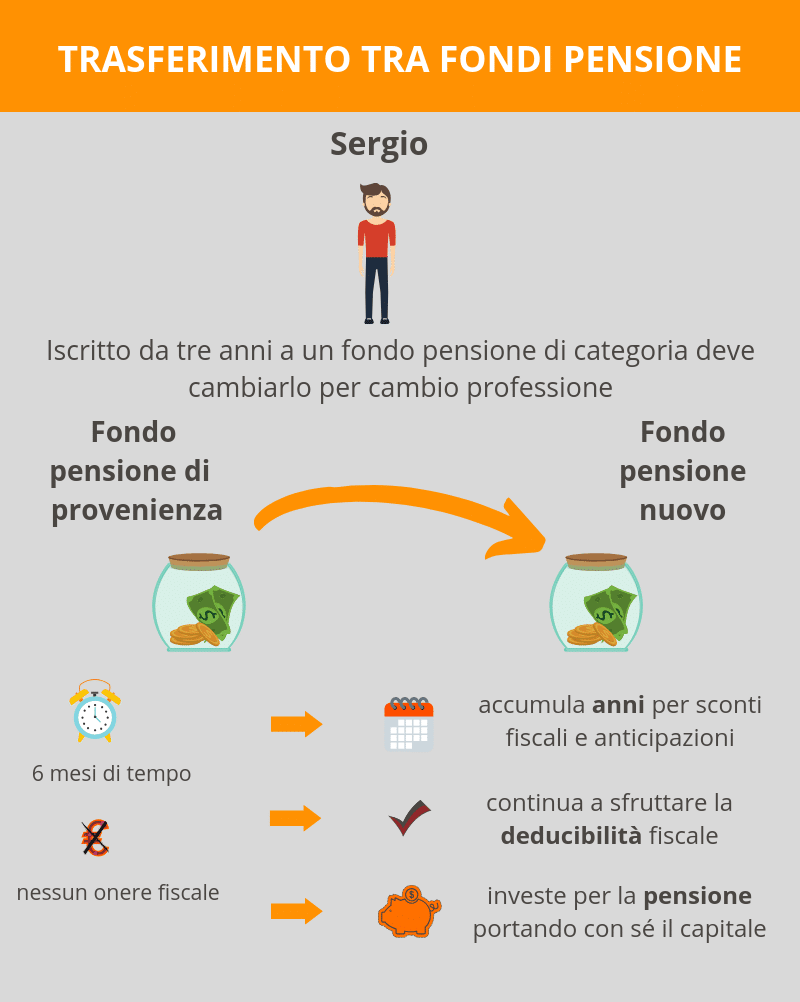

3. Perdita requisiti partecipativi al fondo pensione di categoria: il caso di Sergio

Un aderente che cambia professione e perde i requisiti partecipativi al fondo pensione chiuso di categoria, come nel caso di Sergio, non può più contribuire e ha dunque l’esigenza di cambiare fondo pensione trasferendo il capitale accumulato in un fondo pensione aperto o un PIP.

In questo caso il trasferimento può essere richiesto in qualsiasi momento a prescindere dal fatto che siano trascorsi o meno i due anni di partecipazione al fondo pensione e deve concludersi, anche in questo caso, entro un massimo di sei mesi dalla richiesta.

In questo modo, come in tutti i casi di trasferimento tra fondi pensione, Sergio continua a:

- investire per la pensione, contando già sul capitale accumulato in tre anni e senza alcun onere fiscale

- sfruttare il vantaggio della deducibilità fiscale dei contributi versati nel nuovo fondo pensione

- accumulare i quindici anni che servono per iniziare ad usufruire dello sconto annuo di 0,30 punti percentuali sull’aliquota fiscale applicata sulla pensione integrativa (dal 15% scende fino al 9% massimo) e gli otto anni utili per richiedere le anticipazioni della posizione accumulato.

4. Non trovarsi bene con l’assistenza

Un altro motivo per il quale si sente l’esigenza di cambiare fondo pensione è di non sentirsi accompagnato nel proprio investimento previdenziale, che essendo di lungo periodo richiede inevitabilmente un’ assistenza nel tempo. Da questo punto di vista, avere un punto di riferimento su cui poter contare può fare una grandissima differenza.

Se oltretutto non sono previsti costi aggiuntivi per la consulenza e per essere affiancati in tutte le operazioni necessarie, anche quelle prettamente burocratiche, può valere a maggior ragione la pena di trasferire il fondo pensione con il consulente giusto.

Qualunque sia il motivo che ti spinge a voler cambiare prodotto, su propensione.it puoi trovare il miglior fondo pensione per costi, performance solidità e sicurezza, ma soprattutto quello migliore per te.

Vuoi maggiori informazioni?

Un nostro esperto è a tua disposizione gratuitamente e senza impegno.