I fondi pensione aperti sono una delle tre tipologie di forme pensionistiche integrative assieme ai fondi pensione chiusi e ai piani individuali pensionistici (PIP), che compongono il sistema di previdenza integrativa. Attualmente sul mercato italiano si contano 41 fondi pensione aperti, per un patrimonio gestito di 29 miliardi di euro e un totale di iscritti pari a quasi 1,8 milioni.

Cosa sono i fondi pensione aperti

I fondi pensione aperti sono istituiti e gestiti principalmente da Società di Gestione del Risparmio (SGR) e imprese assicurative o, in via residuale, anche da banche e Società di Intermediazione Mobiliare (SIM).

Il fondo pensione aperto è un patrimonio autonomo e separato all’interno del patrimonio del gestore. Questa è una caratteristica che va a tutela degli aderenti: le risorse versate e investite nel fondo sono intoccabili, perché nettamente separate dalle altre risorse del patrimonio complessivo del gestore e sono destinate solo all’erogazione della pensione integrativa.

Tutto questo significa che:

- in caso di fallimento o altra procedura concorsuale del gestore del fondo le risorse versate non vengono coinvolte

- i creditori del gestore o dell’aderente non possono pignorare quanto versato nel fondo.

Queste importanti forme di protezione sono previste a fronte dello scopo essenziale dei fondi pensione, ossia completare la pensione attraverso un risparmio personale, notevolmente agevolato soprattutto grazie al vantaggio della deducibilità fiscale. Salvo, infatti, i casi in cui si può accedere al capitale accumulato nel fondo pensione prima del tempo, alla maturazione dei requisiti di pensionamento si può contare su una pensione integrativa da affiancare a quella pubblica. In questo modo, una volta terminata l’attività lavorativa si potrà contare sulle delle risorse economiche in più a tutela del proprio tenore di vita.

Chi può aderire ai fondi pensione aperti

I fondi pensione aperti sono così definiti proprio perché tutti possono aderirvi e sono nati in contrapposizione ai fondi pensione chiusi, riservati invece ad una categoria ristretta e delimitata di lavoratori.

L’adesione individuale, quindi, è aperta a prescindere dalla propria situazione lavorativa.

Inoltre, possono essere iscritti anche soggetti fiscalmente a carico, come un figlio minore, studente o un coniuge, avvalendosi della deducibilità fiscale dal reddito dichiarato ai fini IRPEF anche dei contributi versati in loro favore.

Oltre all’adesione individuale, possono prevedere l’adesione in forma collettiva dei dipendenti di una determinata azienda, al pari dei fondi pensione chiusi, sempre a fronte di contratti collettivi di lavoro, accordi o regolamenti aziendali.

Quanto frutta un fondo pensione aperto?

Il sistema di previdenza integrativa funziona secondo il meccanismo di capitalizzazione e quanto versato, per generare dei rendimenti, viene investito nei mercati finanziari. A seconda del loro andamento ci saranno performance minori o maggiori. In generale, nel lungo periodo i comparti di gestione azionari offrono rendimenti tendenzialmente superiori rispetto a quelli obbligazionari.

Nello specifico, quanto frutta un fondo pensione aperto?

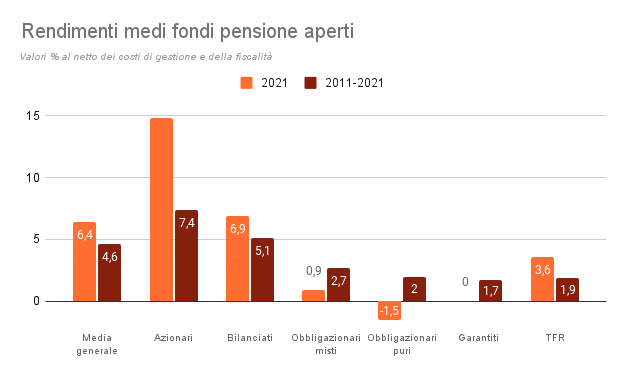

Negli ultimi anni i fondi pensione aperti hanno registrato mediamente rendimenti positivi in tutte le tipologie di comparto di gestione, con la sola eccezione degli obbligazionari puri nel 2021. Su un orizzonte temporale lungo di 10 anni, più in linea con quello tipico di un risparmio previdenziale, i valori tornano ad essere positivi e superiori alla rivalutazione ordinaria del TFR (lasciato in azienda).

Fonte: COVIP

Con un +6,4% complessivo del 2021 e un 4,6% su 10 anni, nei singoli comparti i fondi pensione aperti hanno registrato:

- azionari +14,8% nel 2021 e +7,4% su 10 anni

- bilanciati +6,9% e +5,1%

- obbligazionari misti +0,9% e +2,7%

- obbligazionari puri -1,5% e +2%

- comparti garantiti 0,0% e +1,7%

Questo a fronte della rivalutazione ordinaria del TFR del +3,6% nel 2021 e del +1,9% nell’ultimo decennio.

Il fondo pensione aperto è deducibile?

Il fondo pensione aperto è deducibile fiscalmente dal reddito dichiarato ai fini IRPEF. I contributi versati, fino a 5.164,57 euro annui, abbattono quindi l’imponibile fiscale e in questo modo sono dovute meno imposte IRPEF.

A seconda dello scaglione di riferimento varia l’entità del risparmio fiscale, che può raggiungere ben il 43% di quanto versato.

Nel caso di adesione in forma individuale al fondo pensione aperto, i contributi vengono comunicati direttamente dal gestore all’Agenzia delle Entrate, rientrando tra i dati presenti nel modello 730 precompilato. Inoltre, in genere a fine marzo di ciascun anno, con il riepilogo della posizione nel fondo pensione viene consegnata un’ attestazione dei versamenti effettuati nell’anno precedente, utile ai fini fiscali nel caso ci si avvalga di una CAF o di un professionista per la trasmissione della dichiarazione dei redditi.

Nel caso di adesione collettiva al fondo pensione aperto, invece, il datore di lavoro in qualità di sostituto d’imposta deduce già quanto versato dal dipendente nel corso dell’anno. In questo modo, quindi, si ottiene già il risparmio fiscale direttamente in busta paga anziché in sede di dichiarazione dei redditi sotto forma di rimborso fiscale.

I costi di un fondo pensione aperto

I costi di fondo pensione aperto sono i seguenti:

- costi all’atto dell’adesione (eventuale, in cifra fissa)

- costi sui versamenti (eventuale, in percentuale o cifra fissa)

- costi di gestione (prelievi percentuali sulla posizione individuale accumulata)

Per comprendere l’impatto dei costi sostenuti sul risparmio previdenziale, c’è l’Indicatore Sintetico dei Costi (ISC). Si tratta di un indice elaborato dalla Commissione di Vigilanza su Fondi Pensione (COVIP) che esprime l’incidenza percentuale del totale dei costi sulla posizione individuale dell’iscritto per ogni anno di partecipazione al fondo. All’aumentare della percentuale ISC aumenta l’onerosità del fondo pensione preso in considerazione.

Come interpretare questa informazione?

Si stima che un fondo pensione con un ISC del 2% anziché dell’1%, a parità di investimento, possa ridurre il capitale accumulato dopo 35 anni di partecipazione di quasi il 18%.

Come aderire ad un fondo pensione aperto

Chiarito che ad un fondo pensione aperto può aderire chiunque in forma individuale, importante è individuare quello giusto sia dal punto di vista dei costi, che dell’efficienza e della solidità.

Propensione.it, broker assicurativo specializzato in previdenza integrativa, ha selezionato tra i fondi pensione migliori del mercato, sviluppando un algoritmo che:

- indica il fondo pensione più adatto sulla base delle caratteristiche del prodotto stesso e delle esigenze dell’aderente

- confronta tutte le forme pensionistiche presenti sul mercato italiano indicando non solo se il fondo pensione già eventualmente sottoscritto è quello adatto, ma anche quanto si può ottenere di più con il trasferimento del fondo pensione in uno di quelli collocati, se maggiormente conveniente e performante

- una volta individuato il fondo pensione, si può aderire o trasferire la posizione direttamente online, senza alcun costo aggiuntivo e potendo contare sempre sulla consulenza di un esperto nel tempo

Vuoi maggiori informazioni?

Un nostro esperto è a tua disposizione gratuitamente e senza impegno.

Fondo pensione aperto: flessibilità e protezione

Il risparmio in un fondo pensione consente di far fronte alle diverse esigenze di vita grazie alla flessibilità della previdenza integrativa:

- anticipazioni per spese sanitarie, l’acquisto o la ristrutturazione della prima casa (anche dei propri figli) e per ogni altra esigenza

- riscatto totale o al 50% del capitale accumulato in caso di perdita del lavoro o invalidità permanente

- protezione dei propri cari, grazie al riscatto degli eredi o di altri beneficiari della posizione accumulata in caso di morte dell’aderente prima del pensionamento e la possibilità di rendere la pensione integrativa reversibile.

Inoltre, in caso di inoccupazione in un’età prossima al pensionamento, la pensione integrativa consente di accedere ad una pensione anticipata: a determinate condizioni, infatti, quanto accumulato fino a quel momento, o anche solo una parte, può essere richiesto sotto forma di Rendita Integrativa Temporanea Anticipata (RITA).

In sostanza, il capitale viene frazionato in rate mensili per garantire un reddito dal momento in cui si rimane inoccupati fino a quello in cui si ha diritto alla pensione di vecchiaia.

Ecco le condizioni per richiedere la RITA:

- essere inoccupati al momento della richiesta

- devono mancare al massimo 5 anni al raggiungimento dell’età anagrafica per la pensione di vecchiaia

- occorre aver versato almeno 20 anni di contributi alla previdenza pubblica

Se l’aderente è inoccupato da più di 48 mesi, l’anticipo è esteso a 10 anni prima della pensione di vecchiaia.

Pensione integrativa: quando si può riscuotere?

Alla pensione integrativa si accede:

- al raggiungimento dell’età pensionabile per la pensione pubblica (di vecchiaia o anticipata)

- con almeno 5 anni di partecipazione ad un fondo pensione

Quanto accumulato fino a quel momento viene quindi erogato come pensione integrativa, che può essere richiesta:

- per il 100% in rendita vitalizia, scegliendo eventualmente anche una tipologia specifica di rendita (ad esempio, reversibile)

- per il 50% massimo in capitale e la parte restante in rendita.

- per il 100% in capitale solo se la rendita che si ottiene risulta di importo inferiore ad una determinata soglia.

L’erogazione della pensione integrativa in rendita viene favorita dal sistema perché fa sì che la prestazione integri effettivamente la pensione pubblica di base, aggiungendosi mensilmente alla stessa. Inoltre, il capitale è destinato ad esaurirsi, mentre la rendita è erogata a vita intera

Il fondo pensione aperto, come tutti i fondi pensione, è uno strumento di risparmio finalizzato con lo scopo primario di garantire una pensione aggiuntiva a quella pubblica, flessibile per ogni esigenza ed eventualità della vita e fiscalmente conveniente come nessun altro strumento di investimento.

Quanto puoi ottenere da un fondo pensione?

Scoprilo online e in pochi minuti