Anche quest’anno c’è tempo fino al 30 settembre per inviare, modificare o integrare la dichiarazione 730 precompilata 2022, disponibile dallo scorso 23 maggio.

L’accesso ai servizi online delle Agenzie delle Entrate è possibile tramite uno dei tre strumenti di accesso a tutti i servizi della PA, ossia attraverso SPID (Sistema Pubblico di Identità Digitale), CIE (Carta d’identità elettronica) e CNS (Carta Nazionale dei Servizi), ferma l’alternativa di avvalersi di un professionista abilitato, un CAF o un sostituto d’imposta.

Calendario fiscale 730 precompilato 2022

Il calendario fiscale prevede dal 2020 uno slittamento delle scadenze per la presentazione della dichiarazione 730 precompilato rispetto agli anni passati, da trasmettere entro il 30 settembre 2022

Nel caso in cui sia necessario trasmettere il 730 integrativo o il 730 rettificativo, il termine ultimo è rispettivamente il 25 ottobre 2022 e il 30 novembre 2022.

730 e rimborsi IRPEF 2022

L’invio del modello 730 come detto può avvenire fino al 30 settembre 2022 e per i rimborsi IRPEF, quindi, dipende da quando viene trasmessa la dichiarazione dei redditi. Per esempio, nel caso in cui un lavoratore dipendente trasmetta il 730 entro il 31 maggio, se a credito, i rimborsi IRPEF li ottiene con la busta paga di giugno.

Tra i dati che il contribuente trova già precompilati nella dichiarazione ci sono quelli riportati nel Quadro E, relativo agli oneri e spese, dove sono indicati gli importi che danno diritto a una detrazione d’imposta e alla deducibilità fiscale.

Nel primo caso si tratta, ad esempio, delle spese sanitarie o dei premi pagati per l’assicurazione sulla vita o per un’ assicurazione long term care alle condizioni previste. Le spese deducibili, invece, sono quelle che possono essere sottratte dal reddito complessivo, diminuendolo, con un conseguente risparmio IRPEF.

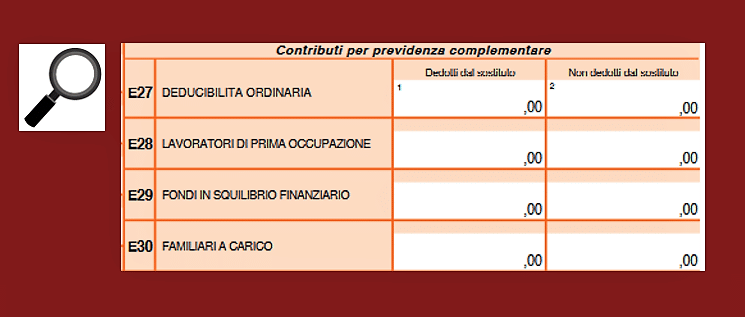

Chi è iscritto alla previdenza complementare e ha contribuito al proprio fondo pensione nel corso del 2021, quest’anno può portare in deduzione quanto versato dal reddito dichiarato. In particolare, troverà indicazione degli importi corrispondenti nella sezione II “contributi per previdenza complementare” e nel caso di contributi ad un fondo pensione aperto o ad un PIP (piano individuale pensionistico) sotto la voce “non dedotti dal sostituto”, che quindi verranno rimborsati in seguito, ad esempio nella busta paga del lavoratore dipendente. Nel caso, invece, di adesione collettiva ad un fondo pensione di categoria, provvedendo direttamente l’azienda ai versamenti, questi saranno già stati dedotti nel corso dell’anno dal datore di lavoro come sostituto d’imposta e quindi saranno indicati nella colonna “dedotti dal sostituto“.

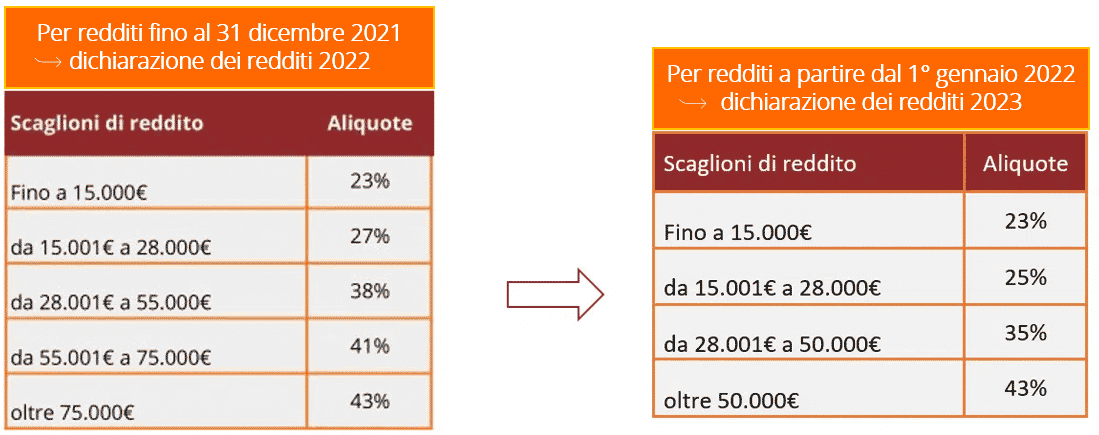

Nella dichiarazione dei redditi di quest’anno trovano ancora applicazione le aliquote e gli scaglioni precedenti alla riforma IRPEF 2022, le cui novità hanno trovato applicazione a partire dal 1° gennaio 2022 e varranno, quindi, nella dichiarazione del prossimo anno.

Il reddito da cui dedurre i contributi versati nel fondo pensione entro il 31 dicembre 2021, quindi, è stato soggetto come negli anni precedenti a cinque aliquote IRPEF (tra il 23% e il 43%) per i corrispondenti cinque scaglioni di riferimento.

Vediamo qualche esempio di risparmio fiscale.

Deduzione contributi previdenziali nel fondo pensione: qualche esempio

Per chi ha ancora qualche dubbio rispetto alla deducibilità dei contributi versati dal fondo pensione di seguito troverà alcuni casi più frequenti ed altri più specifici per approfondire tutto quello che c’è da sapere sulla deduzione fiscale dei contributi per la previdenza complementare.

- Leonardo, lavoratore dipendente di 45 anni che ha versato contributi entro il limite annuale di deducibilità di 5.164,57 euro annui

- Beatrice, medico libero professionista di 38 anni che ha versato contributi oltre il limite di deducibilità di 5.164,57 euro annui

- Carolina, trentaquattrenne impiegata in un’azienda privata che ha versato contributi anche per suo figlio fiscalmente a carico

- Virginia, avvocato di 29 anni in regime fiscale forfettario

- Saverio, titolare d’impresa di 36 anni che ha cambiato fondo pensione nel corso del 2021.

Qual è il tuo caso?

1. Il 730 2022 di Leonardo: contributi entro il limite annuale di deducibilità

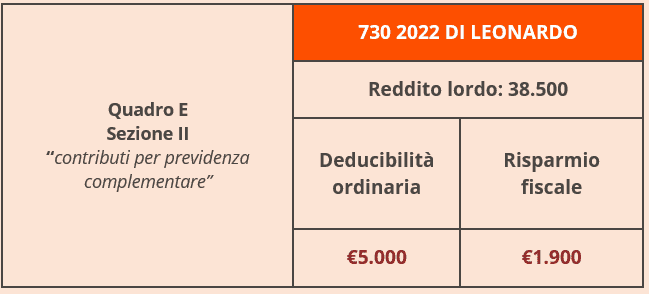

Leonardo ha 45 anni ed è un dipendente privato con un reddito annuo lordo dichiarato nel 2022 di 38.500 euro.

Nel corso del 2021 ha versato nel fondo pensione il suo TFR, che non è deducibile non essendo imponibile, e contributi personali per un totale di 5.000 euro precompilati nella riga E27. Questi, rientrando nel limite di deducibilità di 5.164,57 euro annui potranno essere integralmente dedotti.

Riceverà, quindi, nella sua busta paga ben 1.900 euro di risparmio fiscale IRPEF.

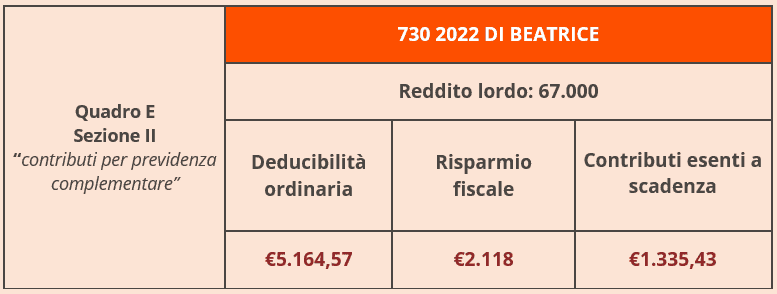

2. La deduzione di Beatrice: versamenti annui oltre 5.164,57 euro

Beatrice è un medico libero professionista di 38 anni che nel 2021 ha versato nel fondo pensione, in un’unica soluzione, 6.500 euro. In questo caso può dedurre 5.164,57 euro, che è il tetto massimo di deducibilità annuale. A fronte di un reddito dichiarato di 67.000 risparmia di imposte IRPEF ben 2.118 euro. La parte eccedente di contributi versati nel fondo pensione, pari a 1.335,43 euro, godrà invece di un altro vantaggio fiscale: non sarà tassata in fase di erogazione della pensione integrativa. Questa, infatti, è soggetta ad una ritenuta con aliquota agevolata (cioè tra il 15% e il 9% a seconda del periodo di partecipazione al fondo pensione contro le aliquote IRPEF tra il 23% e il 43%) ma è in parte esente fiscalmente.

La base imponibile della pensione integrativa su cui è applicata la ritenuta non considera quanto è stato già tassato nelle fasi precedenti e risulta esente, quindi, quella parte di prestazione pensionistica formata da:

- rendimenti già tassati in fase di accumulo

- contributi che non sono stati dedotti fiscalmente

Beatrice, per avvalersi di questo ulteriore vantaggio dovrà quindi comunicare al suo gestore, entro il 31 dicembre 2022, di non aver dedotto 1.335,43 euro versati nel fondo pensione nel 2021.

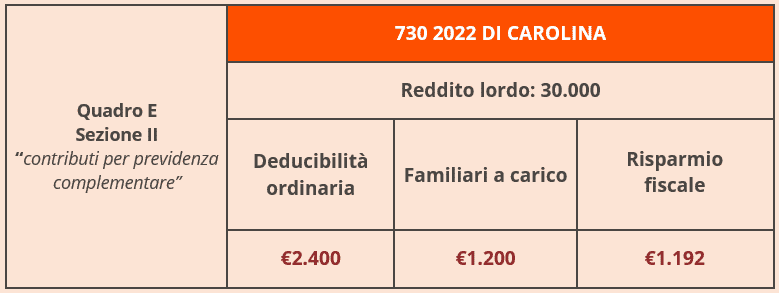

3. Carolina e i versamenti per il figlio fiscalmente a carico

Carolina, impiegata in un’azienda privata di 34 anni e aderente da più di due anni ad un fondo pensione, ha iscritto anche suo figlio minore come soggetto fiscalmente a carico. Oltre a quanto versato nel fondo pensione per la sua posizione, può dedurre anche i contributi versati a favore del figlio Massimo, e questo anche se è a carico di Carolina per il 50% e per il 50% del marito.

Avendo versato complessivamente 3.600 euro (200 euro mensili per la sua posizione e 100 euro mensili per il figlio), portandoli in deduzione da un reddito lordo di 30.000 euro risparmia sulle tasse 1.192 euro.

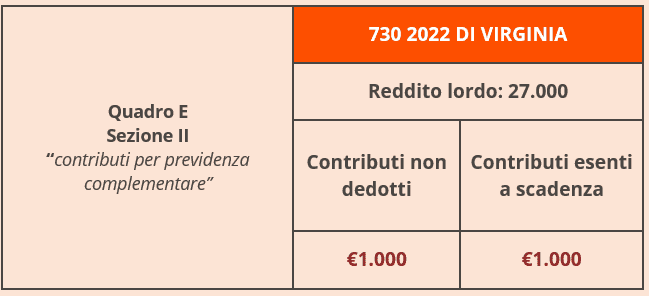

4. Virginia, avvocato in regime forfettario

Virginia ha ventinove anni ed è un avvocato la cui attività professionale presenta i requisiti per accedere al regime fiscale forfettario, avendo un reddito dichiarato di 27.000 euro. Nel corso del 2021 ha versato 1.000 euro di contributi al suo fondo pensione che, non essendo deducibili fiscalmente, dovrà dichiarare al suo gestore come non dedotti.

In questo modo saranno esenti a scadenza in fase di erogazione della pensione integrativa (come nel caso di Beatrice per i contributi versati oltre il tetto massimo di deducibilità).

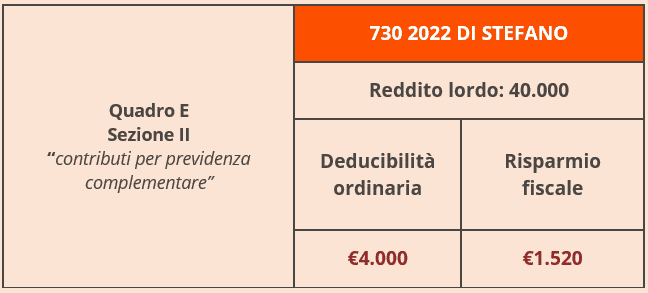

5. Stefano, ha cambiato fondo pensione nel corso del 2021

Stefano è un titolare d’impresa di 36 anni che nel corso del 2021 ha cambiato fondo pensione, trasferendo quanto accumulato in un prodotto migliore per le sue nuove esigenze.

Come funzionerà la deduzione fiscale in questo caso? Nulla cambia rispetto alle regole ordinarie e quanto versato nel 2021 sarà deducibile nella dichiarazione 2022. Fino a marzo ha versato 1.000 euro nel vecchio fondo pensione e a partire da aprile fino a dicembre 2021 ha versato altri 3.000 euro. A fronte di un reddito di 40.000 euro risparmia 1.520 euro.

Il capitale trasferito, invece, non sarà deducibile perché versato e già dedotto negli anni precedenti.

Trasferimento fondo pensione

Online e senza alcun costo aggiuntivo

730 2022 e fondo pensione: altri casi di deducibilità

Oltre ai casi più frequenti di aderenti ad un fondo pensione, come chi ha versato contributi entro il limite di deducibilità o per un figlio a carico, vediamo qualche esempio ulteriore un po’ più specifico:

- Giacomo, 31enne e lavoratore dipendente di prima occupazione

- Cristina, infermiera di 47 anni che nel 2010 aveva richiesto un’anticipazione del 30% di quanto accumulato e ha iniziato a reintegrarlo nel corso del 2021

- Renato, dipendente pubblico di 50 anni iscritto a due fondi pensione.

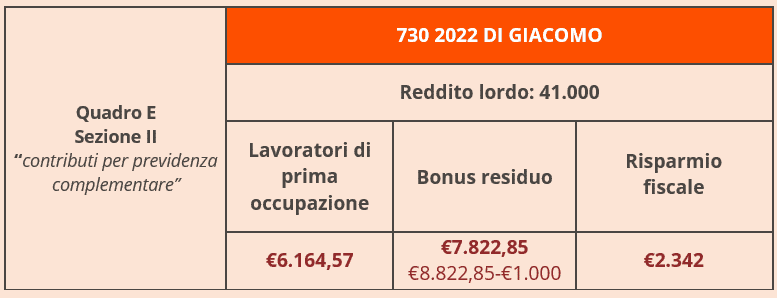

Giacomo lavoratore di prima occupazione

Giacomo è un trentunenne impiegato in una grande azienda da sei anni. E’ considerato “lavoratore di prima occupazione” perché all’età di 25 anni è stato assunto per la prima volta e di conseguenza solo da quella data ha una posizione contributiva obbligatoria presso l’INPS. Questa categorizzazione è molto utile per lui che in quell’occasione si è iscritto ad un fondo pensione. Giacomo, infatti, come tutti i lavoratori alla loro prima occupazione, può godere di un vantaggio fiscale maggiore.

Fermo il limite di deducibilità ordinario di 5.164,57 euro, a partire dal sesto anno e per i vent’anni successivi aumenta e può essere superato di 2.582,29 euro annui. La deducibilità totale ammonta, quindi, a 7.746,86 euro.

Giacomo, quindi, può iniziare da quest’anno ad avvalersi di questo vantaggio fiscale:

- nei primi 5 anni di iscrizione Giacomo non ha sfruttato l’intero tetto di deducibilità ordinario a disposizione, perché nei primi tre anni è riuscito a versare 3.000 euro all’anno e negli ultimi due anni ne ha versati 4.000 all’anno. La parte di deducibilità non sfruttata, quindi, costituisce il suo bonus che può dedurre a partire da quest’anno e negli anni successivi, fino a 2.582,25 euro per ciascun anno

- ha quindi accumulato come bonus da diluire per i vent’anni successivi 8.822,85€ totali (2.164,57€ x 3 + 1.164,57 x 2)

- a partire da quest’anno Giacomo utilizza 1.000 euro tra quelli a disposizione di bonus, perché nel 2021 ha superato il limite di deducibilità ordinario versando 6.164,57 euro (per l’appunto €1000 in più).

In questo modo, quindi, ottiene un risparmio in busta paga di 2.342 euro, quasi 380 euro in più grazie al bonus di prima occupazione.

Sel nel corso del 2022 decide di sfruttare pienamente il bonus che ha a disposizione annualmente, potrà versare nel fondo pensione e portare in deduzione il tetto massimo previsto per lui di 7.746,86 euro e il bonus residuo a quel punto ammonterà a 5.240,56 euro (€7.822,85 – €2.582,29).

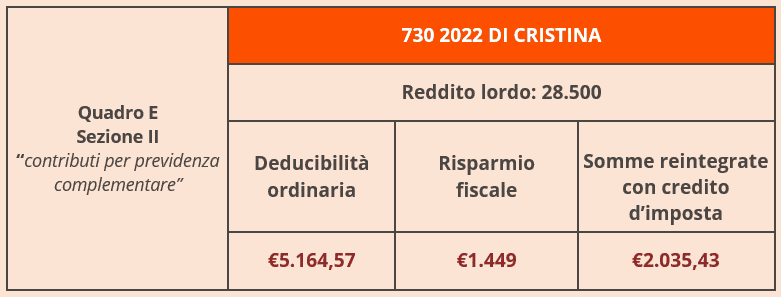

Cristina e la sua richiesta di anticipazioni del 30%

Cristina è un’infermiera di 47 anni che qualche anno fa aveva richiesto il 30% di quanto accumulato nel fondo pensione per fare il viaggio da sempre sognato con il suo compagno Claudio. A partire dal 2021, con l’aiuto di Claudio, ha deciso di cominciare a reintegrare quelle somme, cominciando con i primi 6.000 euro. Inoltre, ha contribuito durante l’anno con 100 euro mensili, per un totale quindi di 7.200 euro.

In questo caso anche i versamenti effettuati per reintegrare le somme anticipate sono deducibili e concorrono a determinare il limite di 5.164,57 euro.

Inoltre, su quanto versato oltre questo tetto (pari a 2.035,43 euro nel caso di Cristina) e dichiarato espressamente al gestore come reintegro delle anticipazioni, è riconosciuto un credito d’imposta pari all’imposta pagata (aliquota del 23%) al momento della fruizione dell’anticipazione, proporzionalmente riferibile all’importo reintegrato.

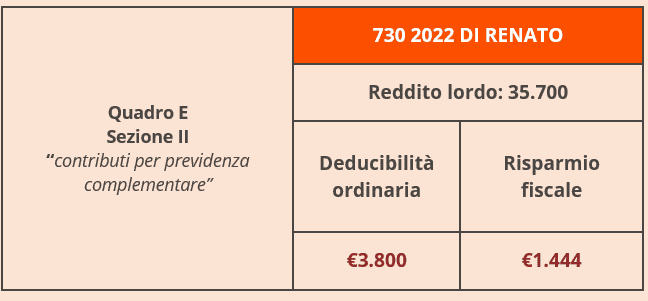

Renato ha due fondi pensione

Renato è un dipendente pubblico di 50 anni iscritto a due fondi pensione differenti per diversificare al meglio il proprio piano di investimento previdenziale. La deducibilità fiscale dei contributi versati annualmente alla previdenza complementare è riferita alla persona e al suo reddito IRPEF, non al fondo pensione sottoscritto, di conseguenza il limite resta quello ordinario di 5.164,57 euro annui.

Nel corso del 2021 ha versato rispettivamente 1.800 euro in un fondo pensione e 2.000 euro nell’altro fondo pensione, con un risparmio fiscale di 1.444 euro a fronte di un reddito di 35.700 euro.

Infine ci sarà chi si è iscritto e ha contribuito quest’anno, che quindi potrà portare i versamenti in deduzione nel 2023 con la nuova IRPEF, o chi deve ancora trovare il fondo pensione a cui aderire. Per questo propensione.it è al tuo fianco per individuare il prodotto più adatto e assisterti per qualsiasi esigenza.

Vuoi maggiori informazioni?

Siamo a tua disposizione