La previdenza complementare è uno strumento di risparmio di lungo periodo che permette di colmare il gap previdenziale, cioè la differenza tra pensione pubblica e ultimo reddito, grazie all’erogazione di una pensione integrativa. Questa si aggiunge alla pensione pubblica di base e permette di mantenere un tenore di vita adeguato anche da pensionati.

Il sistema pensionistico italiano si fonda su due pilastri, di cui il primo pilastro corrisponde alla pensione di base del regime pubblico obbligatorio, quello dall’AGO presso l’INPS e dalla Casse Professionali. La previdenza complementare si affianca a questo primo pilastro e rappresenta il secondo pilastro del sistema pensionistico italiano. Questo secondo pilastro, costituito dai diversi fondi pensioni presenti sul mercato, è nato con l’obiettivo di affiancare e integrare la pensione pubblica di base, che potrebbe non essere sufficiente a garantire lo stile di vita desiderato.

Forse starai pensando da tempo di aderire alla previdenza complementare per costruirti una pensione di scorta. Come risparmiare, quindi, lungo tutto il 2021? Iniziando adesso hai tutto l’anno per pianificare la migliore contribuzione al fondo pensione. Puoi scegliere liberamente l’importo, la frequenza dei versamenti e, pietra miliare del risparmio previdenziale, puoi contare anche quest’anno sul grande vantaggio della deducibilità fiscale dei contributi versati. Primi inizi meglio è.

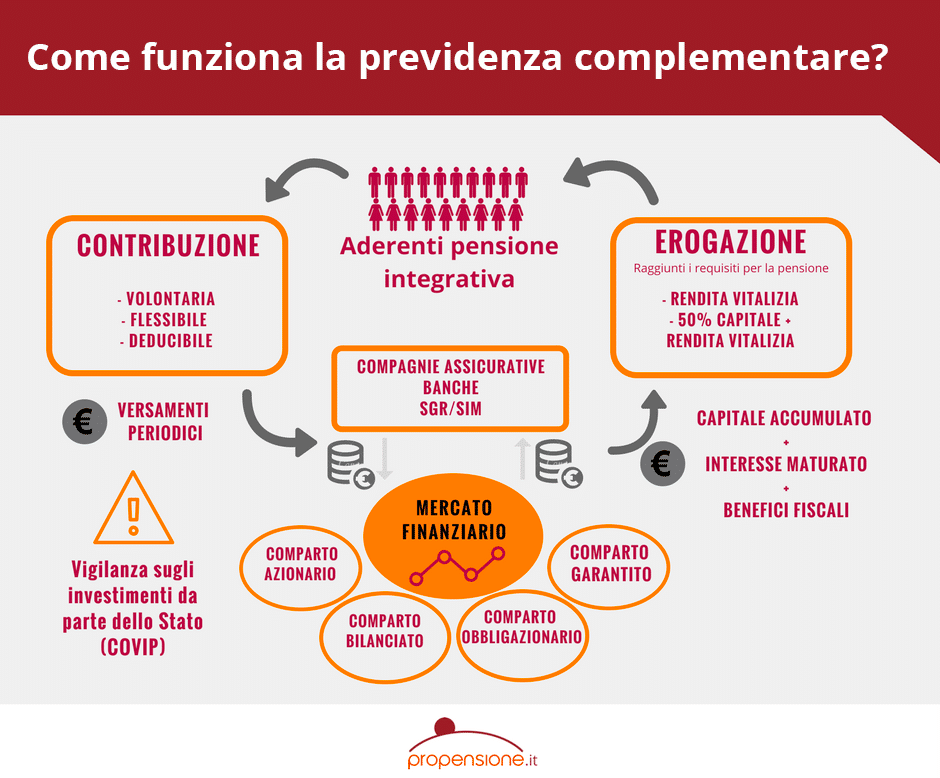

Previdenza complementare: come funziona?

L’adesione alla previdenza complementare è sempre volontaria ed è aperta a tutti: lavoratori, soggetti fiscalmente a carico, persone inoccupate o studenti. E’ possibile aderire in forma individuale oppure in forma collettiva, se previsto dalla contrattazione collettiva della categoria lavorativa di appartenenza.

Gli aderenti alla previdenza complementare sono liberi di scegliere la frequenza e l’ammontare dei versamenti al fondo pensione. Inoltre, oltre o in aggiunta ai versamenti volontari, i dipendenti privati possono scegliere di destinare alla previdenza complementare il proprio TFR maturando, una scelta decisamente vantaggiosa rispetto al lasciarlo in azienda.

Al momento dell’adesione gli aderenti alla previdenza complementare possono scegliere anche la linea di gestione (garantita, obbligazionaria, bilanciata o azionaria) più in linea con il proprio profilo. Tale scelta potrà poi essere modificata nel tempo così da restare sempre in linea con il proprio profilo. Quanto versato al fondo pensione viene investito nei mercati finanziari al fine di generare rendimenti, che retti dal meccanismo dell’interesse composto fanno crescere il proprio risparmio in maniera esponenziale.

Una volta raggiunti i requisiti di pensionamento nel proprio regime pubblico di appartenenza e dopo almeno cinque anni di partecipazione al fondo pensione è possibile richiedere l’erogazione della prestazione finale, oltre ad altre vie di accesso anticipato al capitale accumulato nel fondo pensione, come le anticipazioni e la R.I.T.A. (rendita integrativa temporanea anticipata).

Previdenza complementare: tipologie di fondi pensione

Gli aderenti alla previdenza complementare possono scegliere tra diverse tipologie di strumenti. Infatti, a seconda della tipologia di adesione e del soggetto che li istituisce i fondi pensione si distinguono in tre categorie:

- Piani Individuali Pensionistici – PIP: vengono istituiti dalle compagnie di assicurazione e ammettono esclusivamente l’adesione di tipo individuale. Si rivolgono a tutti, a prescindere dalla propria situazione lavorativa (ad. esempio anche ai soggetti fiscalmente a carico, studenti, bambini)

- Fondi pensione aperti: vengono istituiti da banche, SGR – società di gestione del risparmio, SIM – società di gestione immobiliare e da assicurazioni. Può aderirvi chiunque, indipendentemente dalla propria situazione lavorativa e sono aperti sia alle adesioni individuali, che a quelle collettive

- Fondi pensione chiusi o negoziali: vengono istituiti sulla base di accordi tra i datori di lavoro e le organizzazioni sindacali. Si rivolgono esclusivamente a specifiche categorie di lavoratori (ad esempio chimici, esercenti le professioni sanitarie, metalmeccanici) ed è possibile aderirvi solo in forma collettiva.

Previdenza complementare: forme di erogazione

Per poter richiedere l’erogazione della pensione complementare gli iscritti devono:

- aver maturato i requisiti di accesso alla pensione pubblica (anticipata o di vecchiaia) nel proprio regime di appartenenza

- risultare iscritti da almeno cinque anni alla previdenza integrativa

Una volta raggiunti questi due parametri possono richiedere l’erogazione della prestazione finale. Quindi, cosa ottengo con il fondo pensione?

LE TRE FORME DI EROGAZIONE DELLA PENSIONE INTEGRATIVA:

Pensione integrativa in forma di rendita: le diverse tipologie

La previdenza complementare è stata concepita con la finalità di fornire un sostegno economico in aggiunta alla pensione pubblica e garantire un tenore di vita adeguato anche da pensionati. Dato lo scopo, normalmente, quanto accumulato nel fondo pensione viene erogato sotto forma di rendita per tutta la durata della vita dell’aderente così da fornire un sostegno continuativo negli anni di vecchiaia.

Coloro che scelgono di ricevere la pensione integrativa in forma di rendita possono scegliere tra diverse tipologie messe a disposizione dal proprio fondo pensione:

- Rendita vitalizia immediata: si tratta della tipologia-base e prevede il pagamento di una rendita finché l’aderente è in vita

- Rendita vitalizia reversibile: la rendita viene erogata all’aderente e, in caso di suo decesso, questa continuerà ad essere erogata al coniuge oppure al beneficiario designato, finchè in vita

- Rendita vitalizia certa temporanea: la rendita viene erogata all’aderente o in caso di suo decesso ai beneficiari per un certo numero di anni prestabiliti (solitamente 5 o 10 anni). Trascorso questo periodo la rendita continua ad essere corrisposta solamente finché l’aderente resta in vita

- Rendita differita: non viene erogata subito al momento del pensionamento, ma solo a partire da un momento successivo stabilito dall’aderente. Essendo differita, solitamente viene corrisposta in forma maggiorata e finché l’aderente resta in vita

- Rendita controassicurata: la rendita viene corrisposta all’aderente finché questo è in vita e al momento del decesso il capitale residuo, non ancora convertito in rendita, viene corrisposto ai beneficiari indicati

- Rendita con maggiorazione Long Term Care: viene erogata una rendita vitalizia che copre il rischio di non autosufficienza. Se si verifica, si prevede una maggiorazione della rendita per coprire le spese conseguenti.

La pensione integrativa mista: 50% rendita e 50% capitale

In alternativa alla rendita, al momento del raggiungimento dei requisiti per il pensionamento, l’aderente può scegliere di ricevere subito fino al 50% di quanto ha accumulato nel fondo in forma di capitale e la parte restante in forma di rendita. Questa opzione, da un lato permette ai richiedenti di disporre nell’immediato di una somma di denaro, ma dall’altro, diminuendo il montante accumulato, diminuisce anche la rendita che verrà erogata e che di conseguenza potrebbe non essere più sufficiente a mantenere il tenore di vita desiderato.

Pensione integrativa erogata in forma di capitale al 100%

Nel caso in cui dal capitale accumulato si ricavi una rendita bassa, è possibile richiedere l’erogazione della pensione integrativa sotto forma di capitale per il 100%. Questo significa ricevere subito tutto il montante accumulato.

Nello specifico, questa opzione può essere esercitata solo nel caso in cui dalla conversione di almeno il 70% del capitale finale accumulato nel fondo pensione, si ottenga una rendita inferiore alla metà dell’assegno sociale erogato dall’INPS. Per il 2018 l’assegno sociale è pari a 5.889 euro annui.

Pensione integrativa, come viene calcolata?

Per calcolare l’importo della pensione integrativa che verrà erogato è necessario trasformare il capitale accumulato presso la propria posizione in una rendita. Per farlo vengono utilizzati dei coefficienti di conversione che oltre a tener conto dell’andamento demografico della popolazione italiana, prendono in considerazione anche l’età dell’aderente e il sesso.

Quanto puoi ottenere da un fondo pensione ?

Online e in pochi minuti

La Rendita integrativa temporanea anticipata – R.I.T.A.

Un’altra forma di erogazione della pensione integrativa, ma in via anticipata rispetto al pensionamento è la Rendita integrativa temporanea anticipata – R.I.T.A., che come dicono le parole stesse è temporanea (anziché vitalizia) e appunto anticipata di cinque o addirittura di dieci anni rispetto al raggiungimento dei requisiti per la pensione di vecchiaia. In particolare, è prevista per tutelare gli aderenti prossimi alla pensione ma che ancora non ne hanno il diritto e che allo stesso tempo si siano ritrovati senza lavoro. Costituisce, quindi, un prezioso reddito ponte che accompagna l’aderente fino alla pensione di vecchiaia.

Previdenza complementare TFR

I lavoratori dipendenti privati hanno la possibilità di destinare alla previdenza complementare anche il proprio TFR – trattamento di fine rapporto maturando. Versare il tfr alla previdenza complementare conviene per diversi motivi:

- la tassazione applicata in fase di erogazione sarà inferiore: il tfr lasciato in azienda viene tassato con un’aliquota IRPEF media degli ultimi cinque anni di lavoro (le aliquote IRPEF vanno da un minimo del 23%) mentre il tfr versato al fondo pensione viene tassato con un’aliquota che va da un massimo del 15% fino ad arrivare ad un minimo del 9%.

- il tfr destinato alla previdenza complementare rende tendenzialmente di più rispetto alla normale rivalutazione del tfr lasciato in azienda (così come confermato da anni anche dai dati pubblicati dalla Covip)

- il tfr versato al fondo pensione è intoccabile sia da parte dei creditori del gestore del fondo che da quelli dell’aderente

- rispetto alla richiesta di anticipazioni del tfr lasciato in azienda, se il tfr viene destinato alla previdenza complementare l’aderente ha più vie per accedere in anticipo alle somme accumulate e può richiedere l’anticipazione di percentuali maggiori.

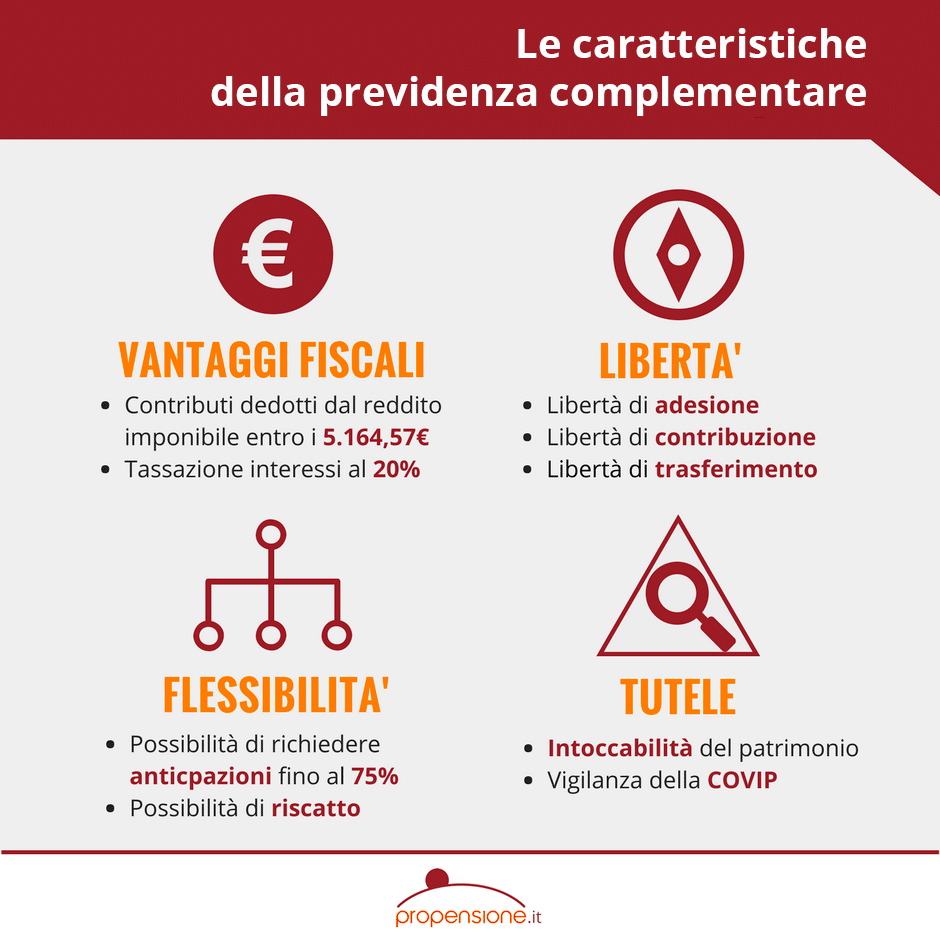

Vantaggi fiscali della previdenza complementare

La previdenza complementare è una forma di risparmio incentivata dallo stato attraverso la previsione di numerosi vantaggi fiscali, con l’applicazione del sistema fiscale E-T-T. Questo prevede l’applicazione di un’esenzione in fase di contribuzione, grazie alla deducibilità dei contributi versati alla previdenza complementare e l’applicazione della tassazione agevolata sui rendimenti e sulla prestazione finale.

In particolare, gli aderenti possono portare in deduzione i contributi versati alla previdenza complementare fino a ben 5.164 euro all’anno, con un conseguente abbattimento del reddito imponibile e dell’IRPEF dovuta.

Anche la tassazione della prestazione finale è agevolata, essendo applicata la ritenuta a titolo d’imposta con un’aliquota massima pari al 15% che, dopo 15 anni di partecipazione al fondo pensione, diminuisce dello 0,30% per ogni ulteriore anno di partecipazione, fino ad arrivare ad un minimo del 9%.

Previdenza complementare: come risparmiare tutto l’anno 2021

Capito il funzionamento della previdenza complementare è il momento di passare all’azione e di pianificare il proprio risparmio per l’anno 2021. Come detto, infatti, si può stabilire liberamente importo e frequenza dei contributi, modificandoli anche nel tempo e parallelamente risparmiare sulle tasse nel vero senso della parola.

La cosa importante è dunque avviare il proprio risparmio previdenziale e, avendo la certezza che questo via via si adatterà alle proprie esigenze di vita e disponibilità economiche, continuare a costruirsi con costanza, anno dopo anno, la propria sicurezza economica in più per il futuro

Come risparmiare per la previdenza complementare e deducibilità fiscale: 5.164,57 euro a disposizione

Ogni risparmiatore ha le proprie abitudini nell’investire, così come il proprio budget mensile e le proprie esigenze. Chi preferisce programmare preventivamente le uscite ha un piccolo vantaggio in più se aderisce nei primi mesi del 2021: ha tutto l’anno per contribuire al fondo pensione con dei versamenti periodici, ad esempio mensili o trimestrali, e contestualmente può risparmiare sulle tasse grazie alla deducibilità fiscale dei contributi dal reddito IRPEF.

Il tetto massimo di deducibilità fiscale è di ben 5.164,57 euro annui, iniziando presto nell’anno a versare lo puoi raggiungere gradualmente sia versando importi periodici diversi a seconda delle entrate e delle spese, sia optando per un piano di versamenti automatici con importo e frequenza della contribuzione al fondo pensione già prefissati.

In ogni caso, quanto versato nel corso 2021:

- si accumula nella propria posizione individuale, costituendo parte della futura pensione integrativa

- viene opportunamente investito secondo il comparto di gestione prescelto

- gli investimenti anche piccoli generano rendimenti, per cui prima inizi maggiori saranno i rendimenti accumulati nell’anno

- quanto versato costituisce la somma da portare in deduzione dal reddito dichiarato ai fini IRPEF

La storia di Federica può chiarire le idee.

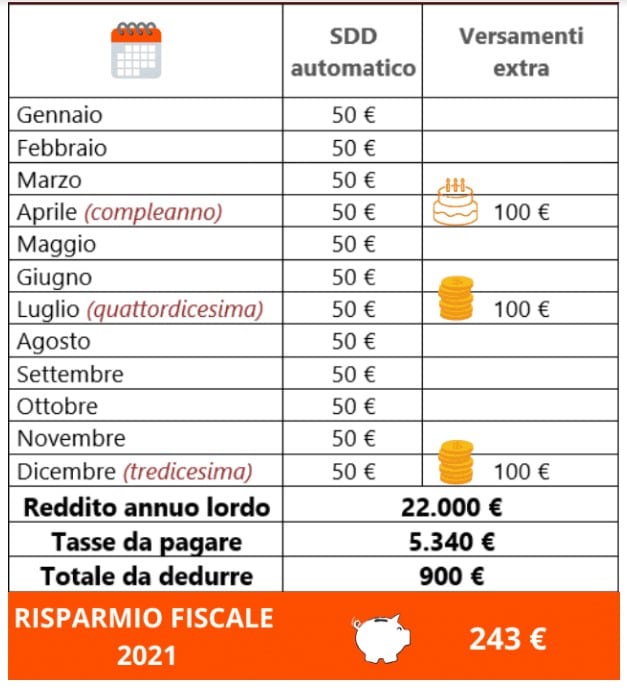

Risparmio previdenziale 2021: la storia di Federica

Federica ha 28 anni e lavora come impiegata da più di due anni in un’azienda della sua città natale, Padova. Raggiunta una buona stabilità economica, con un reddito annuo lordo di 22.000 euro, si è iscritta alla previdenza complementare.

Al momento dell’adesione, ha scelto di destinare il TFR al fondo pensione anziché lasciarlo in azienda e di versare 50 euro al mese attivando un piano di pagamenti automatici sul proprio conto corrente. Inoltre, nei mesi in cui ha delle entrate economiche extra, ha deciso di versare 100 euro in più.

Ecco il suo piano di contribuzione per l’anno 2021 e il risparmio fiscale nel dettaglio.

Con un reddito annuo lordo di 22.000 euro, Federica pagherebbe 5.340 euro di tasse IRPEF ma grazie ai 900 euro annui versati nel fondo pensione che abbattono l’imponibile, risparmia nel corso del 2021 ben 243 euro di tasse, che le vengono restituiti in sede di dichiarazione dei redditi 2022.

Versamenti extra oltre il limite

Chi ha la possibilità può versare nel fondo pensione anche oltre il limite di 5.164,57 euro di deducibilità annuale. In questo caso come funziona il risparmio fiscale?

Le somme versate entro il tetto annuale vengono portate in deduzione, per le somme eccedenti è previsto un altro beneficio fiscale: non saranno tassate al momento del pensionamento. Tutto quello che è stato versato negli anni oltre il limite di deducibilità si cumula e quell’importo non entrerà nella base imponibile per il calcolo della pensione integrativa.

I contributi eccedenti e non dedotti vanno comunicati al proprio fondo pensione tramite “La comunicazione dei contributi non dedotti”, entro il 31 dicembre dell’anno successivo a quello in cui sono stati effettuati i versamenti.

Per esempio, chi versa nel fondo 7.000 euro annui, potrà dedurre dal reddito 5.164,57 euro e dovrà comunicare al proprio gestore di non aver dedotto 1.853,43 euro che non saranno più tassati.

I contributi potrebbero non essere dedotti per almeno altri due motivi:

- per scelta non si porta in deduzione quanto versato nel fondo pensione anche se inferiore al limite di 5.164,57 euro perché si preferisce per sé o per un figlio fiscalmente a carico la detassazione totale.

- per il fatto che si è soggetti integralmente alla tassazione già agevolata del regime forfettario.

Beneficio fiscale 2021 per i contributi versati nel 2020

Chi ha già contribuito ad un fondo pensione nel 2020 godrà quest’anno del beneficio fiscale della deducibilità su quanto versato andando a pagare meno tasse grazie all’abbattimento dell’imponibile fiscale.I

Come funziona la deduzione fiscale dei contributi?

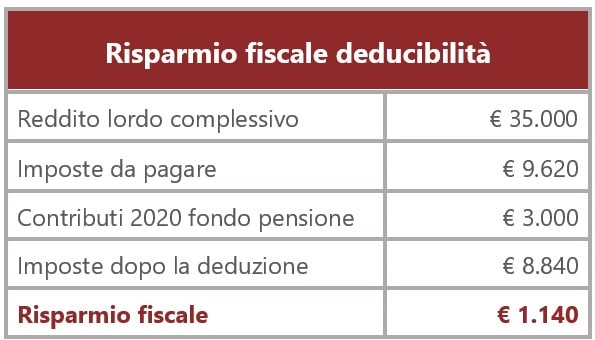

Se per esempio sono stati versati 3.000 euro al fondo pensione nel 2020 e il reddito da dichiarare ai fini IRPEF nel 2021 è di 35.000, le aliquote previste per scaglioni di reddito si applicano su una somma inferiore grazie alla deduzione dei contributi, ossia su 32.000 euro.

In questo esempio si pagheranno 1.140 euro in meno di tasse grazie a quanto versato nel 2020.

Previdenza complementare migliore? Ecco come scegliere

Con il 2021 è iniziato un nuovo anno per risparmiare con la previdenza complementare a tutela del proprio tenore di vita, sia per chi è già iscritto che per chi deve ancora farlo. Prima lo fai, meglio è!